成年後見制度と家族信託制度はどちらを選ぶべき?相続を考え始めた方に

山田 愼一

相続の相談件数は業界でもトップクラスの年間1800件のグリーン司法書士法人の代表司法書士。

保有資格:司法書士/行政書士/家族信託専門士/M&Aシニアエキスパート

家族信託の基本についてお話しして、成年後見制度と家族信託制度を比較していきます。

最近、家族信託という言葉を聞いたことがある方が増えてきています。

家族信託は、相続対策の一環として使われ、色々ある相続対策の中でも、認知症対策に使われることが多いです。

【家族信託】相続を考え始めた人に知って欲しい家族信託という方法

目次 [ 閉じる ]

家族信託とは

まず、家族信託についてお話ししていきます。

家族信託とは、家族による家族のための信託の仕組みを使った財産管理の一手法のことをいいます。

財産を持っている方が目的に従って、その財産を信頼できる家族に託して、管理・処分を任せるというような仕組みです。

家族信託について、詳しくは下記ページでご説明しておりますので、ご参考にしてください。

家族信託とは?手続き方法・メリットとデメリットを解説!家族信託の仕組み

続いて、家族信託の基本的な仕組みについてお話ししていきます。

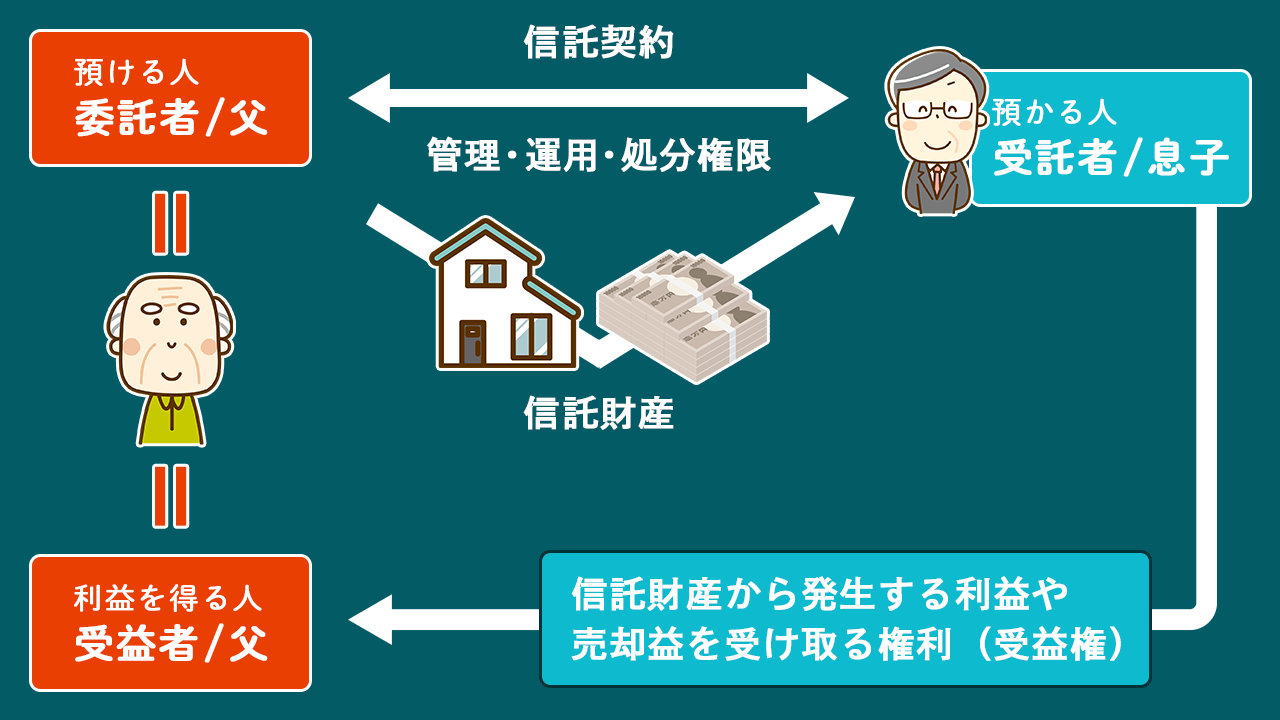

この図だと、委託者、受託者、受益者とあり、委託者と受益者はお父さんで、受託者が息子になっています。

- ■委託者

財産を持っている方(不動産の場合は名義人) - ■受託者

財産を預かる・託される方、管理を任される方 - ■受益者

利益を受け取る方

委託者について

委託者とは、自分の財産の管理をお願いする方のことをいいます。

財産管理の方法や財産の処分方法など、意向に沿って、あらかじめ決めておくことができます。

そして、財産管理を依頼する受託者の選任・解任の権利も委託者が持っています。

受託者について

受託者とは、委託者から財産管理を依頼され、委託者の意向に沿って財産管理を行う方のことをいいます。

財産管理において多くの権利を持っており、処分・管理すべての権限を託されていると考えていただいていいかと思います。

受託者は、収益不動産の家賃も全て正当に受け取れますし、もし家賃を支払わない方がいたら、裁判することもできます。

そして、託された収益不動産を売却することもできます。

ですので、受託者になると、所有者ができることはほとんどできるということです。

ただし、「善管注意義務」「忠実義務」「分別管理義務」などの義務も負うので、受託者となった際には確認しておきましょう。

受益者について

受益者とは、財産管理によって発生する利益を最終的に受け取る方のことをいいます。

受託者に収益不動産の管理を任せている場合、収益不動産の毎月の家賃は、一旦、受託者が受け取って管理しますが、最終的に、その収益不動産から生じる財産的価値は、全部受益者に行きます。

受託者に収益不動産を託していても、受益者に受け取る権利があるということです。

そして、不動産を売却して手に入れた売却代金も、一旦、受託者が受け取ったとしても、最終的な権利は受益者にあります。

委託者が受益者になるケースが多いですが、受益者を家族複数人に設定することも可能です。

つまり家族信託とは、所有者が行えることのほとんどを代わりに行う権利を受託者に渡すけれど、財産的価値は受益者に残っているよ。という制度なのです。

成年後見制度とは

成年後見制度とは、認知症や知的障がい、精神障がいなどにより判断能力が不十分な方を保護し、支援していく制度のことをいいます。

本人の自己決定権を尊重し、障がいや高齢などの理由により判断能力が十分でない方も社会と隔たることなく普通の生活を送れるように成年後見人がサポートいたします。

成年後見制度について、詳しくは下記ページでご説明しておりますので、ご参考にしてください。

成年後見制度を徹底解説!成年後見制度の仕組み

成年後見制度には、「法定後見制度」と「任意後見制度」があり、法定後見制度には被後見人の判断能力の程度に応じて裁判所が選任する【後見】【保佐】【補助】の3類型があります。

被後見人の家族も成年後見人になることはできますが、弁護士や司法書士などの専門家が成年後見人に選任されることもあります。

成年後見人の役割は、大きく分けて【財産管理】【身上監護】【裁判所への報告】の3つです。

成年後見制度は、財産の「維持と管理」に権限が限られているので、投資や相続対策は行うことができません。

成年後見制度と家族信託の違い

概要

- ■家族信託

家族による家族のための信託の仕組みを使った財産管理の一手法で、家族を「受託者」とし財産の管理・運用・処分を託す - ■成年後見(任意後見)

判断能力が低下した時に備えて契約を結んでおく方法。財産管理や身の回りの手続きなど身上管理を代行してもらう - ■成年後見(法定後見)

判断能力が低下した人を守るために「法定後見人」を選定し、財産管理や身の回りの手続きなど身上管理を代行してもらう

財産管理

- ■家族信託

受託者が管理。自身で信頼できる方を自由に選ぶことができる - ■成年後見(任意後見)

任意後見人が管理。判断能力が低下する前の元気なうちに指名して契約しておく - ■成年後見(法定後見)

法定後見員が管理。裁判所によって選任される。弁護士や司法書士などの専門家が選ばれる場合もある

監督機関

- ■家族信託

特になし。受託者を監督させる「信託監督人」を指定することは可能 - ■成年後見(任意後見)

任意後見監督人と家庭裁判所。任意後見監督人は、家庭裁判所によって選任され、弁護士や司法書士など専門家が選任される - ■成年後見(法定後見)

家庭裁判所(成年後見監督人)。成年後見監督人は、弁護士や司法書士など専門家が選任されることもある

対策時期

- ■家族信託

判断能力が低下していなければ、いつでも対策可能 - ■成年後見(任意後見)

基本的には元気なうちだが、判断能力の低下がみられてからでも対策できる可能性がある - ■成年後見(法定後見)

判断能力が著しく低下してからのみ

開始時期

- ■家族信託

家族信託契約を結んだときから - ■成年後見(任意後見)

判断能力が著しく低下し、家族などの申し立てによって後見監督人が選任されたときから - ■成年後見(法定後見)

判断能力が著しく低下し、家族などの申し立てによって成年後見人が選任されたときから

不動産の管理・処分

- ■家族信託

不動産を信託財産にしておけば、信託契約内容の範囲内で自由に管理・処分が可能 - ■成年後見(任意後見)

任意後見監督人や家庭裁判所の同意は特に必要なく、処分が可能。ただし、処分が合理的でない場合は指摘が入る可能性あり - ■成年後見(法定後見)

住んでいる家や住んでいた家の売却については、家庭裁判所の許可が必要となる。合理的な理由が認められれば許可される

初期費用

- ■家族信託

専門家への相談料、公正証書の作成費用・手数料、登録免許税など

合計:50~100万円ほど - ■成年後見(任意後見)

自身で手続きを行う場合は、1~3万円ほど

司法書士に手続きを依頼する場合は、10~20万円ほど - ■成年後見(法定後見)

自身で手続きを行う場合は、1.5万円ほど

司法書士に手続きを依頼する場合は、10~20万円ほど

ランニングコスト

- ■家族信託

原則なし。

※受託者への報酬を設定することもできる - ■成年後見(任意後見)

【任意後見人への報酬】

親族などの場合、月額0~5万円ほど

専門家の場合、月額3~6万円ほど

【任意後見監督人への報酬】

専門家の場合、月額1~3万円ほど - ■成年後見(法定後見)

【法定後見人への報酬】

親族の場合、0~5万円ほど

専門家の場合、2~6万円ほど

※任意後見制度では、任意後見監督人の選任が必要なので、任意後見監督人への報酬が発生します。

家族信託で事前に相続対策をしておきましょう

認知症の方は年々増えてきていますが、なぜ家族信託は認知症対策に使えるのでしょうか。

一言で認知症と言っても、レベルが色々あり、軽度の認知症の方であれば、ある程度の法律行為が可能ですが、重度の認知症の方の場合は、法律行為を行うことが難しくなります。

重度の認知症の方は不動産売却ができない!

認知症を発症した方が不動産などを売却したいとなっても、事前に何も対策していないと、売却することができません。

重度の認知症になってしまうと、自分の不動産を売却することもできなくなってしまうのです。

認知症を発症する前に、家族信託契約をしておくと、受託者に選任された方が、財産管理することができ、不動産も売却することができます。

家族信託は、契約した方が認知症を発症した際に、契約内容に沿って財産管理などができる制度なので、認知症対策として非常に有効なのです。

事前に家族信託制度を利用して相続対策していない場合は、成年後見制度を利用することになります。

家族信託の検討をおすすめするケース

相続税がかかる方は、家族信託の検討をおすすめします。

また、不動産が自宅だけという場合でも、家族信託制度を利用されるケースが少なくありません。

相続不動産が自宅だけの場合でも、施設に入ることになると、自宅がいらなくなることがあるので、家族信託をしておいて良かったとなるのです。

家族信託制度を利用していると、認知症になったとしても、不動産を売却できますし、売却するために成年後見制度を利用する必要もありません。

事前対策をしていない場合は、成年後見制度を利用

では事前に何も対策をしておらず、重度の認知症になってしまった場合は、成年後見制度を利用する方法で対応しましょう。

ただし、成年後見制度は申し立てしてから後見人が選ばれるまで何ヶ月もかかりますし、選ばれたら選ばれたで、司法書士や弁護士などの専門家が後見人になる場合もあるのです。

司法書士や弁護士が成年後見人になったら

では、司法書士や弁護士が後見人に選ばれた場合、どうなるかお話ししていきます。

例えば、不動産を売却するためだけに成年後見人を選んだとしても、一生、成年後見人が付くことになります。

売却するときだけ成年後見人を付けることはできないのです。

今の医学では認知症は治らないので、被後見人の方が亡くなるまでずっと成年後見人が付くことになるということです。

そうなると、被後見人の方が亡くなるまで、成年後見人となった司法書士や弁護士に報酬を払い続けないといけません。

さらに、財産管理権ももちろん成年後見人が全て持つことになります。

成年後見制度を利用すると投資や相続対策ができない

成年後見制度とは、認知症の方と、その財産を徹底的に保全する制度です。

【保全】ということは、少しでも投資の要素があることや、相続対策などはできません。

「なんでできないの?」となるかと思いますが、保全することが目的なのに、投資などで失敗したら財産を減らしてしまうからです。

そしてそうなったら、成年後見人の責任問題になります。

そして、相続対策も同じくできません。

相続税対策とは、そもそも誰のためにやるのでしょうか?

認知症の方のためではなく、その方が亡くなった時の相続人のためにするものですよね。

ですので、成年後見制度を使用すると、相続対策もほぼできない状態になります。

そこで、成年後見制度のデメリットを回避するために、事前に相続対策として家族信託制度を利用するのです。

成年後見制度と家族信託制度を上手に利用しましょう

事前の相続対策として、家族信託制度を利用し、成年後見制度も必要になった場合は、成年後見制度と家族信託を併用する方法もあります。

成年後見制度と家族信託制度はそれぞれメリット・デメリットがあるので、対応したい内容に合わせて活用していきましょう。

そして、まずは話し合うことが非常に大事なので、ご家族で相続について話し合い、対策を検討していきましょう。

家族信託をおすすめしてきましたが、何でもかんでも家族信託ということではなく、遺言など色々な制度と比較したり併用したりして、対応するケースが多いです。

家族信託は万能ではないので、上手に利用して対策として利用しましょう。

家族信託に、もし興味があったり検討しようということであれば、ぜひお問い合わせください。

大阪相続相談所では、司法書士による無料相談を行っておりますので、お気軽にお問い合わせください。

合わせて読みたい記事

一人で悩まないで!まずは無料相談!

0120-151-305

9:00-20:00[土日祝/10:00-17:00]グリーン司法書士法人運営