異母兄弟も相続人?腹違いの兄弟姉妹とトラブルを起こさないための方法とは

山田 愼一

相続の相談件数は業界でもトップクラスの年間1800件のグリーン司法書士法人の代表司法書士。

保有資格:司法書士/行政書士/家族信託専門士/M&Aシニアエキスパート

父親が亡くなり相続が発生し、腹違いの異母兄弟がいることが発覚した場合には、その子も相続人となります。

ただし「親の相続」なのか、それとも「兄弟間での相続」なのかによって、相続割合は異なります。

さらに普段関わりや面識がない異母兄弟も含め相続手続を行うことになるため、話がこじれるなど、トラブルが起きる例も少なくありません。

そこで、異母兄弟を含めた相続において、トラブルを起こさないためにはどのように手続を進めていけばよいのか解説していきます。

目次 [ 閉じる ]

異母兄弟も相続人になる

異母兄弟とは「母親が異なる兄弟姉妹のこと」ですが、たとえば父親が再婚していて前妻との間に子がいたときがその例です。

父親ではなく母親が再婚であり、前の夫との間に子がいる場合には父親の異なる兄弟姉妹(異父兄弟)がいることになります。

異父兄弟であっても異母兄弟と同様の相続権なので、異父兄弟について知りたい方は「異母兄弟=異父兄弟」と読み替えて本記事をご覧ください。

父親の相続は異母兄弟も相続人

亡くなった父親が再婚だったとき、その時点での配偶者やその間の子はどちらも相続人ですが、離婚した前妻は相続人ではありません。

ただし、前妻との間にできた子は相続する権利があります。

兄弟相続が発生したときは異母兄弟も相続人

兄弟姉妹が亡くなったとき、亡くなった人に配偶者や子、両親がいなければ、その人の兄弟姉妹が相続人となります。

この場合の「兄弟姉妹」には、異母兄弟も含まれます。

また、反対に異母兄弟が他界したときも、配偶者や子、両親がいなければ自分が相続人になります。

認知されていた子も相続人

父親が再婚し現在の家族と生活していたとき以外でも、異母兄弟の存在が発覚するときがあります。

法律上の婚姻関係にない男女の間で生まれた子であっても相続人となりますが、これは認知されていたときだけです。

認知とは、婚姻関係によらず生まれた子を自らの子と認めることです。

認知には次の3つの種類があります。

| 任意認知 | 男性の意思に基づき行う手続で、市区町村に認知届を提出し成立する |

| 強制認知 | 裁判手続など強制力により認知結果を生じさせる手続で、子から調停や訴訟を起こし親子関係を証明する |

| 死後認知 | 父親の死後、子が訴訟で親子関係を証明する方法(父親が遺言により認知をすることを死後認知という場合もあり) |

| 任意認知 |

|---|

| 男性の意思に基づき行う手続で、市区町村に認知届を提出し成立する |

| 強制認知 |

| 裁判手続など強制力により認知結果を生じさせる手続で、子から調停や訴訟を起こし親子関係を証明する |

| 死後認知 |

| 父親の死後、子が訴訟で親子関係を証明する方法(父親が遺言により認知をすることを死後認知という場合もあり) |

認知された子は相続人となりますが、この中でトラブルが起きやすいのは死後認知です。

父親の死後、これまで会ったこともない子が死後認知請求するケースでは、法的な判断が重要なので弁護士など専門家に相談しましょう。

また、父親の遺産に対する遺産分割協議は異母兄弟を含め行うことが必要です。もし異母兄弟を含めず遺産分割協議を行っても無効となるため注意してください。

異母兄弟の相続割合

片方の親が異なる異母兄弟や異父兄弟でも相続権を保有しますが、親の相続なのか、それとも兄弟間の相続なのかによって次のように相続割合は異なります。

- 【親の相続の場合】親が他界した段階の家族の子と異母兄弟は同じ相続割合

- 【兄弟間の相続の場合】異母兄弟の相続割合は両親が同じ兄弟姉妹の2分の1

それぞれ具体的な例を挙げながら、どのような相続割合となるのかご説明します。

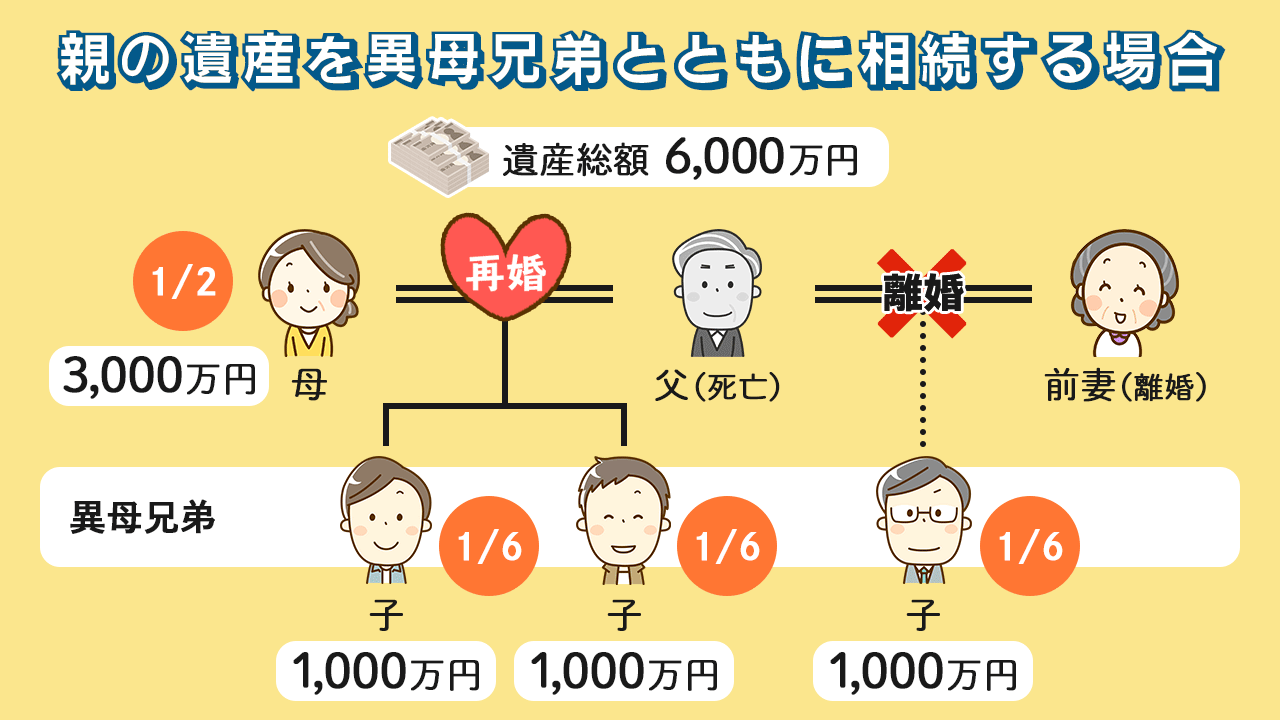

父の遺産を異母兄弟と相続する場合

父の相続でその遺産を異母兄弟と相続するときには、次のような相続割合になります。

亡くなった時点の子供と、前妻の子供(異母兄弟)は、同じ相続分です。

この図で説明すると相続人は、

- 1.配偶者(母)

- 2.子A

- 3.子B

- 4.子C(異母兄弟)

の4人です。

異母兄弟を含め3人の子に等分の相続権が認められますが、上記の図は配偶者が存命のときの相続割合を示します。

配偶者が存命かによって、相続割合は変わる点に注意してください。

被相続人(相続される人、相続の開始にあたっては亡くなった人)に配偶者がいるケース

上記の図の例で説明すると、

- ・配偶者(母) 1/2

- ・子A 1/6

- ・子B 1/6

- ・子C(異母兄弟) 1/6

という割合です。

配偶者が相続する遺産1/2の残りを異母兄弟を含む子の人数で割るため、子はそれぞれ1/6ずつが相続割合となります。

被相続人に配偶者がいないケース

父よりも先に母が他界しており、相続人は異母兄弟を含め子3人という場合の例です。

この場合の相続割合は、

- ・子A 1/3

- ・子B 1/3

- ・子C(異母兄弟) 1/3

となります。

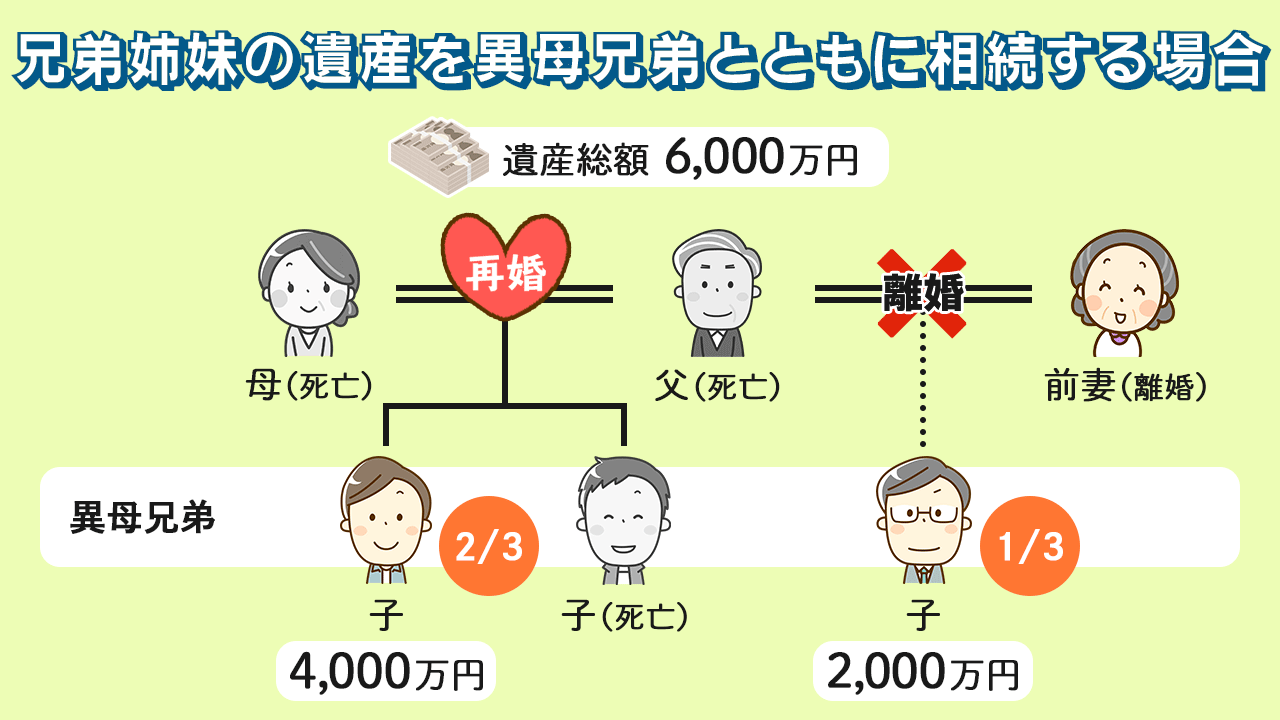

兄弟姉妹の遺産を異母兄弟と相続する場合

すでに両親は他界している中で兄弟姉妹の相続が発生したときには、残った兄弟姉妹が相続人ですが、異母兄弟にも相続権があります。

子Aが亡くなり被相続人とした場合、

- ・子B(両親が同じ兄弟姉妹)

- ・子C(異母兄弟)

の2人が相続人です。

異母兄弟にも相続権は認められますが、相続できる割合は民法900条4項の規定により両親が同じ兄弟姉妹の1/2となります。

子、直系尊属又は兄弟姉妹が数人あるときは、各自の相続分は、相等しいものとする。ただし、父母の一方のみを同じくする兄弟姉妹の相続分は、父母の双方を同じくする兄弟姉妹の相続分の2分の1とする。(民法900条4項)

そのため、

- ・子B(両親が同じ兄弟姉妹) 2/3

- ・子C(異母兄弟) 1/3

がそれぞれの相続割合です。

なお、被相続人である子Aに配偶者がいたときにはその配偶者も相続人であり、3/4を相続割合としますので、

- ・子Aの配偶者 9/12

- ・子B(両親が同じ兄弟姉妹) 2/12

- ・子C(異母兄弟) 1/12

という相続割合になります。

相続相談所で対応した、異母兄弟がいた相続手続きの解決事例をご紹介いたします。

異母兄弟がいることが相続手続で発覚し連絡をとる筆ようがあったケース3章 異母兄弟との遺産分割協議をすすめる時の4つのポイント

相続が発生したとき、遺言書がのこされていなかったときには遺産分割協議により、誰がどの財産をどのように相続するのか決めることが必要です。

その際には異母兄弟も含めて遺産分割協議を行う必要がありますが、

- 1.異母兄弟に手紙などで連絡する

- 2.冷静に話し合いを行う

- 3.相続放棄してもらえないか頼んでみる

- 4.相続権の譲歩も時には必要

というポイントに注意しながら手続を進めていきましょう。

それぞれのポイントについて詳しくご説明します。

異母兄弟に手紙などで連絡する

父親が再婚しており異母兄弟の存在が確認できているときや、相続人調査で異母兄弟がいることが発覚したときには、戸籍の附票の住所地に手紙を出して連絡を取りましょう。

他界した事実と遺産分割協議を行う必要があることなどを伝えますが、異母兄弟に配慮した内容の文章にすることが大切です。

なお、相続人調査では戸籍謄本の収集が必要となりますが、以下の記事を参考にすることをオススメします。

また、

- ・異母兄弟と連絡を取ったことがない又は音信不通の場合

- ・行方不明や生死不明で所在が確認できない

という場合には以下の記事を参考に対応するとよいでしょう。

相続人が行方不明の場合の対応方法と困らないためにしておく対策方法

冷静に話し合いを行う

異母兄弟と手紙やメールなどで連絡を取るだけでは、お互い顔が見えない状態で文章により状況や気持ちを伝えなければならず、感情的になりトラブルになる可能性もあります。

遺産分割協議に応じてもらえないといったトラブルになれば、遺産分割調停などで調停委員(裁判所)を交えた話し合いが必要になってしまいます。

なお遺産分割協議については以下の記事を参考にしてください。

トラブルを防ぐためにも異母兄弟との話し合いは、事情にもよりますが出来るかぎり誤解やトラブルを防ぐため、実際に会って話し合うことも検討してみましょう。

相続放棄してもらえないか頼んでみる

異母兄弟が長年に渡り父親と疎遠状態にあったときには、遺産に固執していない場合もあります。その場合、相続放棄してもらえないか打診してみましょう。

相続放棄とは、被相続人の財産を一切相続しないことなので、異母兄弟が相続放棄すれば遺産分割協議に参加してもらう必要がなくなります。

了承してもらう代わりに、相続放棄の手続で必要となる司法書士や弁護士に支払う費用は負担するという交渉もできます。

異母兄弟の心情を理解し、不快な思いをさせないよう十分配慮した態度で打診することが必要です。

なお、相続放棄については以下の記事を参考にするとよいでしょう。

相続権の譲歩もときには必要

異母兄弟に父親の遺産を渡したくないという気持ちが強く、遺産分割調停や審判などで争いたいという方もいます。

しかし、異母兄弟も父親の子であり相続人としての権利が認められているため、相続権を奪うことはできません。

異母兄弟が遺産を相続することがないケースは以下の3つです。

- ・異母兄弟自身が遺産分割協議で遺産を相続しないことに合意したとき

- ・異母兄弟が相続放棄をしたとき

- ・遺言によりすべての遺産を異母兄弟以外の相続人が相続し、異母兄弟から遺留分請求がなかったとき

そのため異母兄弟の相続権を無理に奪うことはできませんし、話し合いが進まなければ遺産分割調停が必要になるため、互いに譲歩し合いながら話し合いを進めたほうがよいでしょう。

なお、遺留分請求については以下の記事を参考にしてください。

異母兄弟との相続トラブルを回避するために知っておくべき3つの対策

相続が発生すれば遺産分割協議で遺産の分割内容を決めていくことになりますが、預金の解約や不動産の名義変更など、いずれの手続においても相続人全員の合意が必要です。

相続人に異母兄弟が含まれるときには、面識のない相手との話し合いがスムーズに進むとは限らず、話し合いにすら応じてもらえない可能性も考えられます。

遺産分割調停や審判などで数年かけて争わなければならなくなると、進まない相続手続の途中に新たな相続が発生し、手続はさらに複雑なものになってしまうでしょう。

そこで相続が開始されるよりも前に、

- 1.相続関係を明らかにしておく

- 2.事前に遺言書を作成する

- 3.遺留分請求への対策をする

といった対策を事前に行っておくとよいですが、それぞれ詳しくご説明します。

相続関係を明らかにしておく

父親が他界したときには誰が相続人になるのか、親の戸籍謄本を取得し事前に把握しておきましょう。

戸籍謄本は現在のものだけでなく、父親が出生してから亡くなるまでつながるように戸籍謄本・除籍謄本・改正原戸籍謄本などすべて取得します。

出生から亡くなるまでの間に、前妻との子や認知された子がいないか確認してください。

遺言書を作成してもらう

父親に異母兄弟がいることがわかっているときには、事前に遺言書を作成してもらうと誰がどの遺産を相続するのか指定してもらえます。

相続発生後に遺産分割協議が必要になるのは遺言書が残されていないケースなので、遺言書を作成してもらっておけば異母兄弟を含めた遺産分割協議は不要となります。

ただし遺言としてのこす内容により効果は変わってくるため、司法書士や弁護士など専門家に相談しながら作成したほうが安心です。

また、遺言のなかで司法書士など専門家を「遺言執行者」と決めておくと、相続発生後の異母兄弟への連絡や、名義変更などの相続手続きを一任することもできます。

異母兄弟と直接接点を持ちたくない場合などは、遺言執行者として司法書士や弁護士を選んでおくことも検討しましょう。

遺言書の作成手順や注意点については、以下の記事を参考にしてください。

遺留分請求への対策をする

遺留分とは、兄弟姉妹以外の法定相続人に認められている最低限の遺産を取得できる割合のことです。父親が亡くなったときには異母兄弟も相続人となるため、遺留分が認められます。

仮に配偶者や特定の子だけに遺産を相続させる遺言をのこしてもらった場合、本来であれば遺産を相続できるはずの子は遺留分を侵害されることになります。

そのため遺留分を侵害された相続人は、遺産を相続した相続人に対し遺留分相当の金額を請求できます。

そこで遺言書を作成しておくときには、遺留分請求されたときに備え資金を準備しておく必要がありますが、難しいときには請求される金額を減額する対策を検討しましょう。

遺留分請求される金額を減額させる対策として、

- ・相続時精算課税制度で生前贈与する

- ・生命保険の死亡保険金を活用する

- ・遺留分を放棄してもらう

といった方法があります。

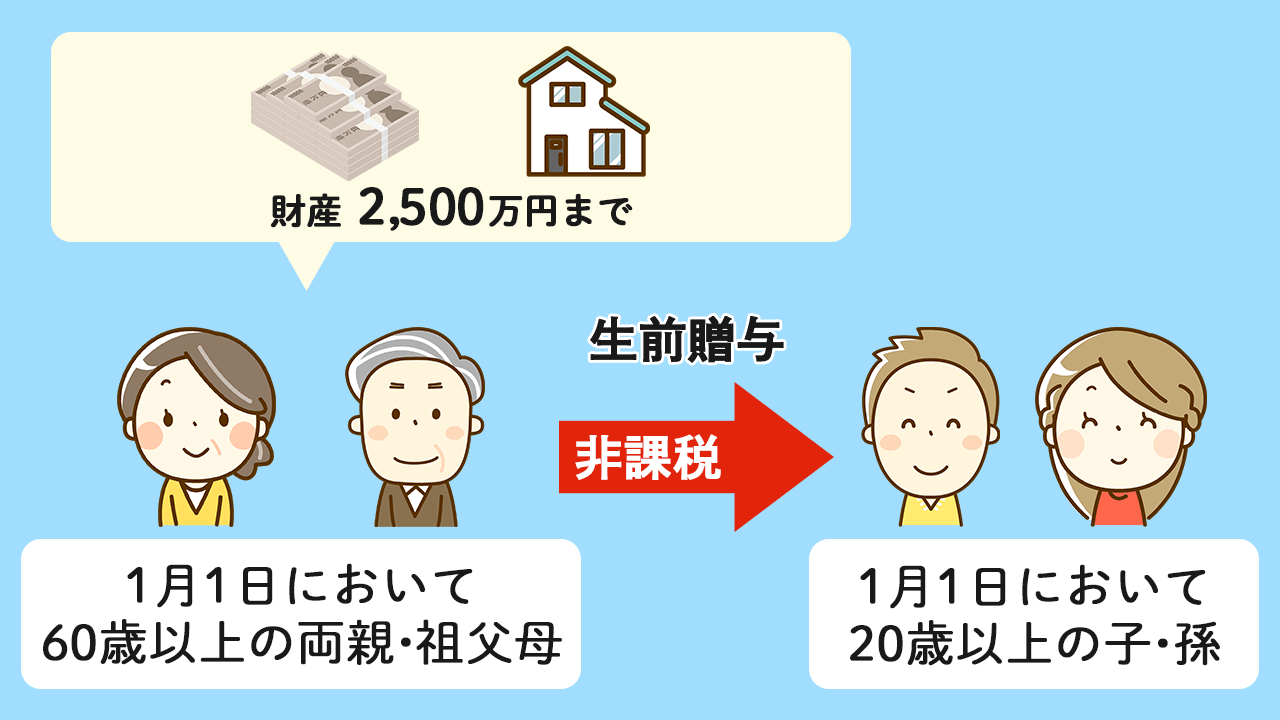

相続時精算課税制度で生前贈与する

相続時精算課税制度とは、60歳以上の父母・祖父母から20歳以上の子・孫に対して行う2,500万円までの生前贈与に対し、贈与税を課税せず相続発生時に相続税を課税する制度です。

後に贈与財産を相続財産とすることで相続税を課税する制度であり、税金の先送りとイメージするとわかりやすいでしょう。

税金自体が免除されるわけではありませんが、相続税のほうが贈与税よりも税率低いことがメリットであり、2,500万円を超えた部分は一律20%の贈与税が課税され納めた贈与税は相続税から差し引かれます。

生命保険の死亡保険金を活用する

亡くなったときに死亡保険金を受け取ることができる生命保険に加入することで、相続の対象となる遺産を減額させることができます。

死亡保険金の受取人は指定することができ、受け取った保険金は受取人固有の財産となるため遺産分割の対象にはならず、遺留分請求される対象にも含まれません。

なお、相続財産としての扱いではないものみなし相続財産という相続税の対象にはなります。

生命保険を活用した相続対策については、以下の記事を参考にするとわかりやすいでしょう。

また、みなし相続財産に該当する財産の種類は、以下の記事で詳しく解説しています。遺留分を放棄してもらう

相続が発生するよりも前に異母兄弟と話し合いができるときには、生前に遺留分を放棄してもらうことも方法の1つです。

生前に遺留分放棄するときには、それ遺留分相当の金銭や不動産を渡すことなどが必要となり、異母兄弟本人に家庭裁判所へ申立してもらう必要があります。

相続が発生した後であれば、要件や手続不要で遺留分放棄が可能です。

遺留分対策に生命保険を活用したケースを、以下の記事でご紹介していますので参考にしてください。

まとめ

異母兄弟が相続人に含まれるときには、相続手続に手間や時間がかかり、その間に兄弟姉妹の関係が悪化してしまったり税負担が大きくなったりなどトラブルが発生することもあります。

できるだけスムーズに手続を進めていくためには、遺産相続の対策を事前に行っておくことが必要です。

もし異母兄弟が相続人となる場合の相続対策について、不安を抱えていたり不明な点があったりという場合には、グリーン司法書士法人グループにぜひご相談ください。

遺言書作成を含む相続関連のアドバイスやサポートをしっかりとさせていただきます。

合わせて読みたい記事

一人で悩まないで!まずは無料相談!

0120-151-305

9:00-20:00[土日祝/10:00-17:00]グリーン司法書士法人運営

相続の相談件数は業界でもトップクラスの年間1800件のグリーン司法書士法人 の代表司法書士。

一般の方向けのセミナーの講師や、司法書士や税理士等専門家向けのセミナー講師も多数手がける。オーダーメイドの家族信託を使った生前対策や、不動産・法人を活用した生前対策が得意である。

- 【保有資格】司法書士/行政書士/家族信託専門士/M&Aシニアエキスパート

- 【関連書籍】「世界一やさしい家族信託」 著者/「はじめての相続」 監修

- 全国司法書士法人連絡協議会 理事