相続税対策に生命保険が活用できる!活用時の注意点について

山田 愼一

相続の相談件数は業界でもトップクラスの年間1800件のグリーン司法書士法人の代表司法書士。

保有資格:司法書士/行政書士/家族信託専門士/M&Aシニアエキスパート

相続税対策に生命保険が活用できるのはなぜ?

民法上、生命保険は「契約」であるため、相続財産にあたらず遺産には含まれせん。

それを活用して相続税対策をすることができるのです。

ただし、税法上は「みなし相続財産として扱われ、相続税の課税対象となります。

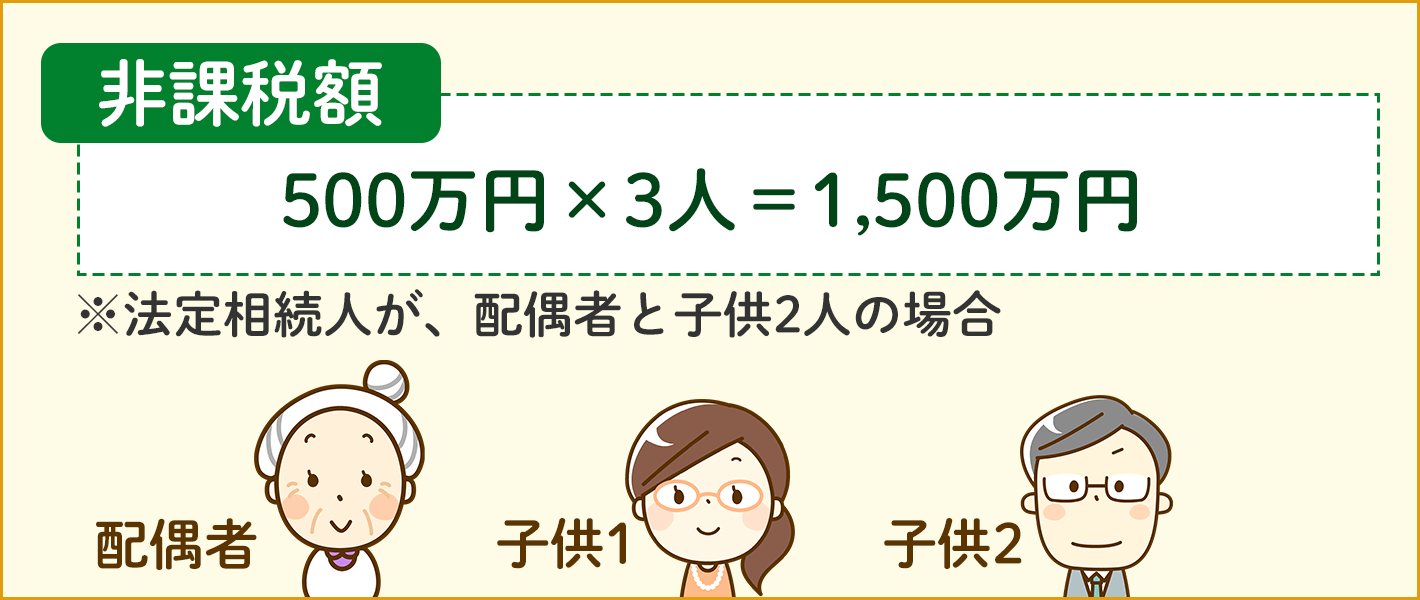

しかし、すべての相続人が受取った生命保険金の合計額が非課税限度額(500万円×法定相続人の数)を下回る場合は、保険金の全額が非課税となるので、非課税限度額を超えないように注意しましょう。

相続税対策に生命保険を活用する場合

仮に相続人が配偶者と子供2人の場合、500万円×3人=1,500万円が非課税となります。

定期預金などの現金資産は相続税の課税対象になり、基礎控除以外に特別な控除がありませんので、基礎控除を超えて定期預金があるような場合は、解約して終身保険に加入するなどの対策が有効です。

手元に現金を準備しておきましょう

相続税が課税されてしまった場合、納税のための現金を手元に準備しておく必要があります。

手元に現金がないと不動産や自社株式といった、現金以外の資産しか手元に無いような場合に、納税する原資が無く、不動産や株式を売却しなければならない、何年にも渡って分割納税しなければならなくなった、といった事態に陥る可能性があります。

そういった事態に備えるためにも、生前から納税額の概算を知っておき、その金額に応じた生命保険に加入しておくといった「納税対策」も有効です。

保険金で相続財産の調整をするのも有効

また、相続発生後、相続人間で受けとる相続財産に差がある場合は、その差を埋めるために保険金で調整するといった方法も有効です。

たとえば、家業を継ぐ長男が明らかに引き継ぐ遺産が多いというような場合には、他の兄弟には長男との差額を保険金で埋めるようにしておく、という方法です。

相続人間で、遺産にどうしても不平等が発生するような場合は、保険金を有効利用して、相続人間での無益な争いを避けるような対策をしておきましょう。

上記の生命保険を利用した節税対策に関する説明は、オーソドックスな節税対策方法であるため、主だった保険会社各社がそのための保険商品を設けています。

しかし、仮に資産を生命保険に変えたとしても、相続人の数が少ないため、保険金控除だけではまかないきれず、相続税がどうしても課税されてしまいそうだ、といった場合は、大阪相続相談所にご相談ください。その他の可能な節税方法を検討してご案内いたします。

合わせて読みたい記事

一人で悩まないで!まずは無料相談!

0120-151-305

9:00-20:00[土日祝/10:00-17:00]グリーン司法書士法人運営

相続の相談件数は業界でもトップクラスの年間1800件のグリーン司法書士法人 の代表司法書士。

一般の方向けのセミナーの講師や、司法書士や税理士等専門家向けのセミナー講師も多数手がける。オーダーメイドの家族信託を使った生前対策や、不動産・法人を活用した生前対策が得意である。

- 【保有資格】司法書士/行政書士/家族信託専門士/M&Aシニアエキスパート

- 【関連書籍】「世界一やさしい家族信託」 著者/「はじめての相続」 監修

- 全国司法書士法人連絡協議会 理事