土地を相続するにはどうしたらいい?手続きの流れや費用、節税方法

山田 愼一

相続の相談件数は業界でもトップクラスの年間1800件のグリーン司法書士法人の代表司法書士。

保有資格:司法書士/行政書士/家族信託専門士/M&Aシニアエキスパート

遺産に土地が含まれている場合、土地は現金のように簡単に分けられるものではないので、相続トラブルの原因にもなりますし、手続きも複雑です。

事前に、どのように相続が進められるのか理解しておく必要があるでしょう。

なお、土地を相続した場合には、相続登記という名義変更の手続きが必要です。2022年時点で義務ではないものの、2024年には義務化される予定です。

義務化後、相続登記をしていない場合には、10万円以下の過料(罰金)が課される可能性があります。

土地を相続したら、すぐに相続登記の手続をするようにしましょう。

この記事では、

- ・土地の相続方法

- ・土地を相続する際の手続き・必要書類

- ・土地の相続税を減額する方法

などについて解説します。

目次 [ 閉じる ]

土地の相続方法

土地を相続する方法は以下の4つです。

- ・現物分割

- ・換価分割

- ・代償分割

- ・共有分割

それぞれ、メリット・デメリットがありますので、遺産の状況や相続人の事情を踏まえて慎重に検討してください。

それぞれ詳しく見ていきましょう。

現物分割

土地をそのまま相続する方法で、最も一般的です。例えば【長男:土地】【長女:現金】といった形で相続したり、一つの土地を分筆して分け合ったりします。

| メリット | デメリット | ||

|---|---|---|---|

| メリット |

|

デメリット |

|

換価分割

土地を売却し、現金に換えて相続人で分け合う方法です。

例えば、土地が3,000万円で売却できた場合には、その3,000万円を相続人で均等に分け合います。

土地を必要としている人がいないのであれば、公平に相続することができるので、トラブルになりにくいベストな相続方法といえます。

| メリット | デメリット | ||

|---|---|---|---|

| メリット |

|

デメリット |

|

代償分割

相続分が平等でない場合、不足している分を金銭の支払いで補填する方法です。

例えば、【長男:土地3,000万円】【次男:現金1,000万円】相続する場合、相続分が長男と次男で2,000万円の差が出るので、長男が次男に対して1,000万円の金銭を支払います。そうすることで、長男・次男の相続分がそれぞれ2,000万円ずつとなり、公平に相続することができます。

| メリット | デメリット | ||

|---|---|---|---|

| メリット |

|

デメリット |

|

共有分割

土地を分割することなく、相続人複数人で共有する方法です。

分筆して分け合う場合、道路に接しているか、どの方角を向いているかなどで価値が変わってしまいます。一方で共有分割する場合には、すべての土地を相続人で共有するため、不公平感なく、相続することができます。

ただし、土地の共有は独断で売却ができなかったり、新たな相続が発生して共有者が増えたりと、あらゆるトラブルを生みます。

そのため、できるだけ共有分割はせず、上記の3つの方法で相続するようにしましょう。

| メリット | デメリット | ||

|---|---|---|---|

| メリット |

|

デメリット |

|

土地を相続する際の手順

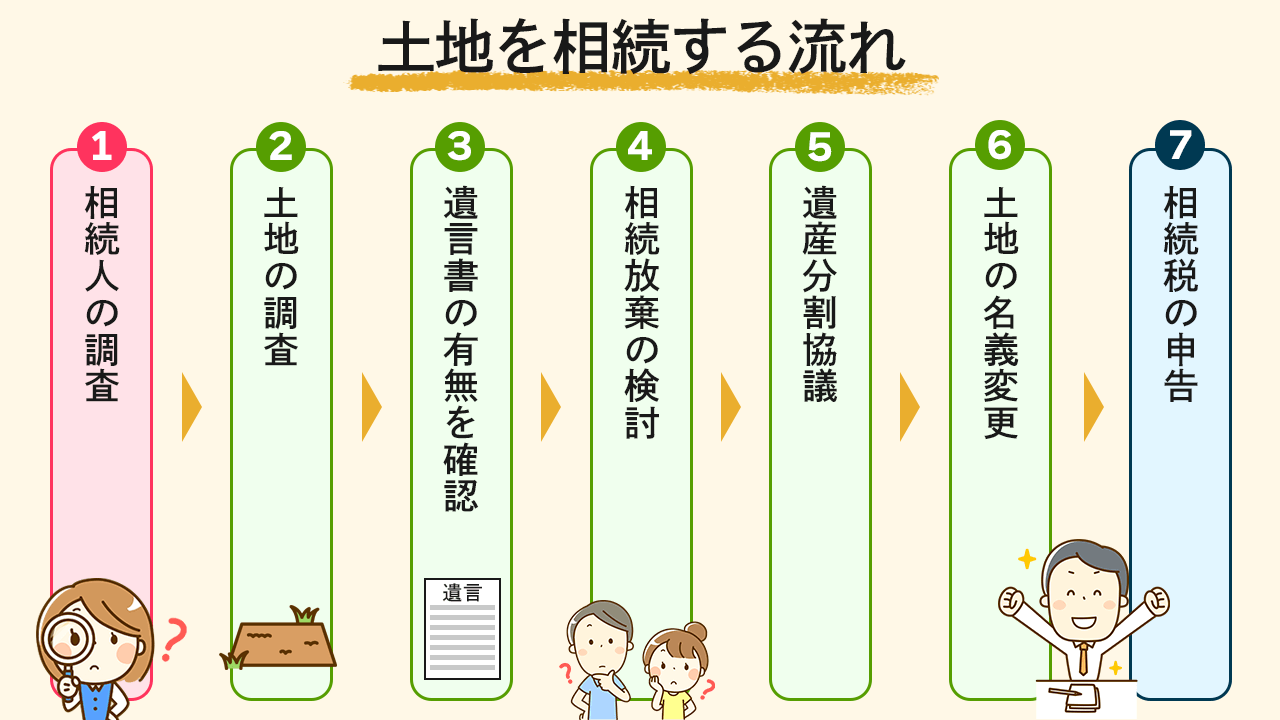

土地を相続する際の手順は以下のとおりです。

ここでは土地を相続する際の手順について解説します。

STEP①相続人の調査

遺産相続を進める前には、正確な相続人を把握する必要がありますので、まずは相続人の調査をしましょう。

遺産分割協議をした後、協議に参加していない相続人がいることが発覚すると、遺産分割協議が無効になります。

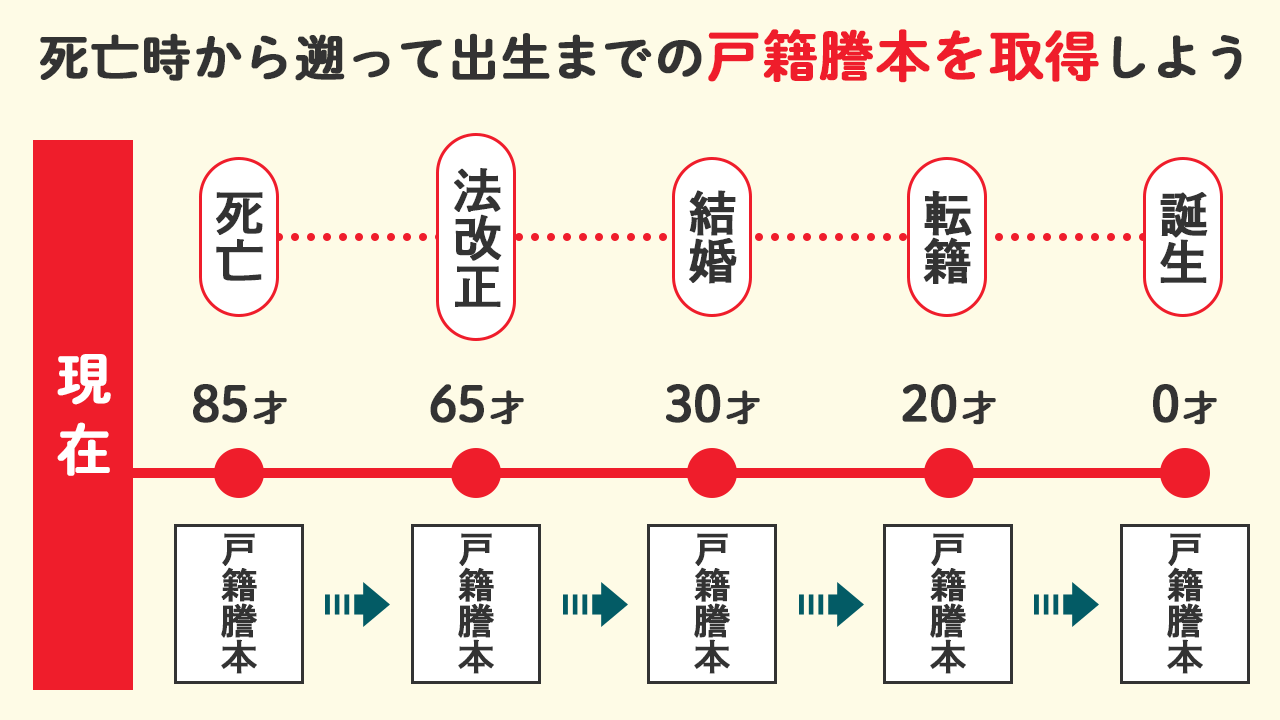

相続人の調査は、被相続人(相続される人、相続の開始にあたっては亡くなった人)の出生日から死亡日までの戸籍謄本を収集して行います。

戸籍謄本は結婚や転籍、法改正等で変わるため、一般的に3~8通程度あります。死亡日からさかのぼり、戸籍が変わっていた場合には各本籍地で戸籍謄本を取得しましょう。

STEP②土地の調査

相続の対象となる土地の地番などの情報が必要です。土地に関する情報は、以下の資料から収集できます。

| 固定資産税納税通知書 | 毎年市区町村役場から届く、固定資産税の納税を通知する書類です。 お手元にない場合には、管轄の市区町村役場で再発行が可能です。 |

|---|---|

| 登記済み権利証または登記識別情報通知 | 不動産を購入や相続などで取得した際に法務局から発行される書類です。再発行はできません。 |

| 登記簿謄本 | 登記事項が記載されている書類で、法務局が発行しています。土地の相続には最新のものが必要なため、以前取得したもんが家にあっても再発行してください。 |

上記での書類が見つからないときは、相続する土地を管轄する市税事務所または市区町村役場で「名寄帳」を取得してください。

名寄帳には所有しているすべての不動産の地番・家屋番号が記載されています。

なお、記載されているのは管轄内の情報のみであるため、複数の市区町村に土地がある場合には、それぞれの市税事務所または市区町村役場で取得しましょう。

STEP③遺言書の有無を確認しよう

亡くなった方が遺言書を遺していないか確認しましょう。

遺言書の保管方法は主に3つです。どの方法で保管しているか分かりませんので、すべて確認するようにしましょう。

| 自宅 (自筆証書遺言) |

自宅に保管されている可能性がありますので、隈なく探すようにしましょう。 |

|---|---|

| 法務局 (自筆証書遺言) |

2020年より、法務局で自筆証書遺言を保管してくれる制度が開始しました。法務局に保管されている可能性もあるので、法務局に問い合わせてみましょう。 遺言者の住所地、本籍地、所有する不動産の所在地のいずれかを管轄する法務局であれば、照会が可能ですので、便利なところで確認してください。 |

| 公証役場 (公正証書遺言) |

故人が公正証書遺言を遺している場合、公正証書遺言は公証役場に保管されています。 最寄りの公証役場で検索することができ、保管されている場合には郵送で取得することが可能です。 |

なお、自宅で遺言書が見つかった場合に、勝手に開封してはいけません。未開封のまま家庭裁判所で検認してもらいましょう。

STEP④相続放棄の検討

相続する財産は、プラスのものだけではありません。借金のようなマイナスの財産も相続します。

また、ほとんど価値のない土地や売却が難しい土地、活用用途がない土地などは、相続すると管理の手間と費用だけがかかってしまう可能性があります。

そのような場合には、相続放棄を検討しましょう。なお、相続放棄をするとすべての遺産を相続できなくなりますので、注意しましょう。

相続人全員が相続放棄する場合には、遺産を使ったり、不動産を売却したりしてはいけません。相続放棄ができなくなる可能性があります。

STEP⑤遺産分割協議(遺言がない場合)

相続人や土地の調査、相続放棄の意思が済んだら、遺産分割協議をしましょう。土地の名義を変更するには、遺産分割協議が必須です。なお、遺言がある場合には、遺言の内容通りに沿って相続するため、遺産分割協議は不要です。

遺産分割協議では、誰が、どの遺産を、どのように相続するかについて話し合います。話し合いの方法は、手紙やメール、電話などでも構いません。

協議がまとまったら、その内容を遺産分割協議にまとめて、相続人全員で署名・捺印をします。これで遺産分割協議は終了です。

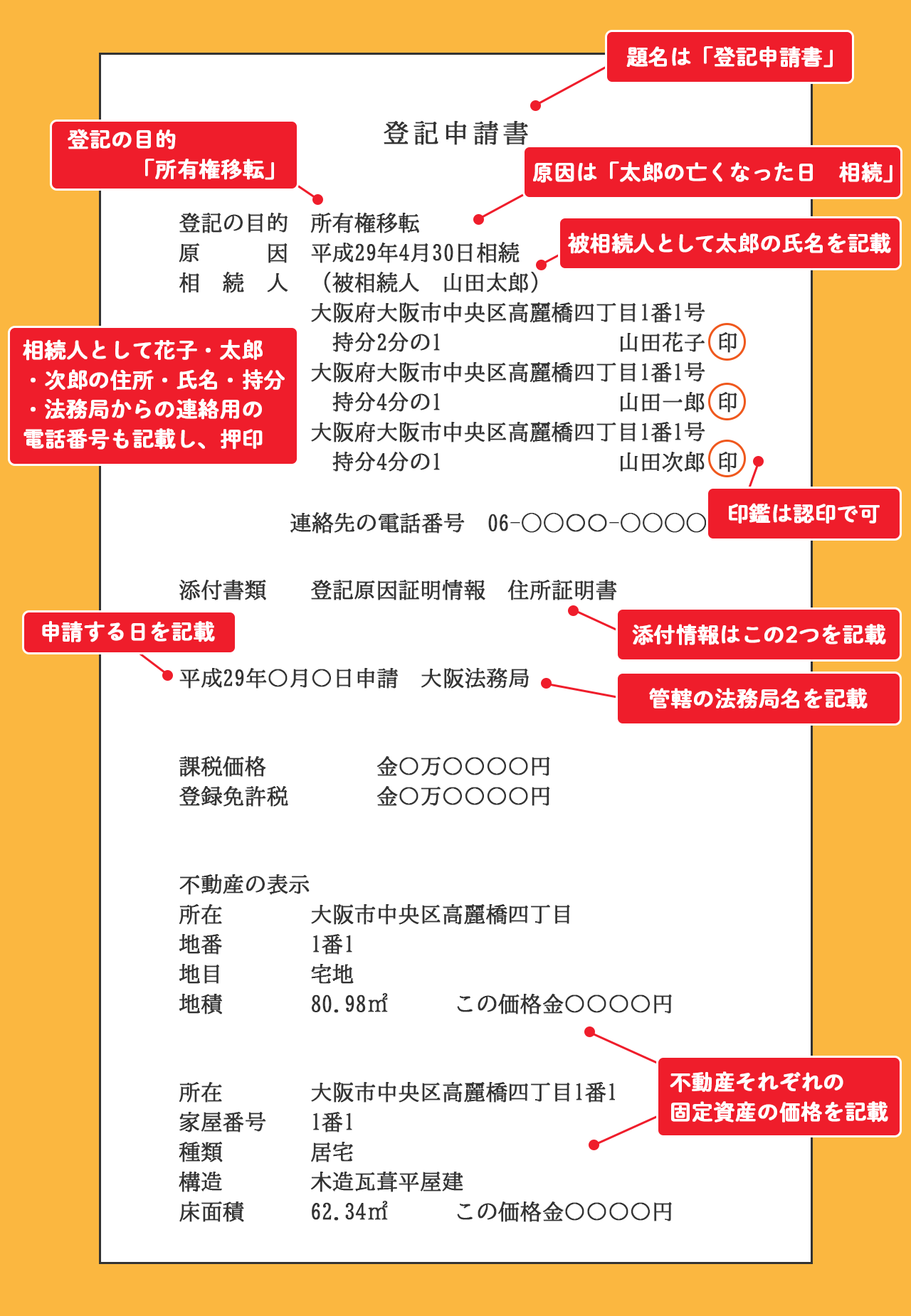

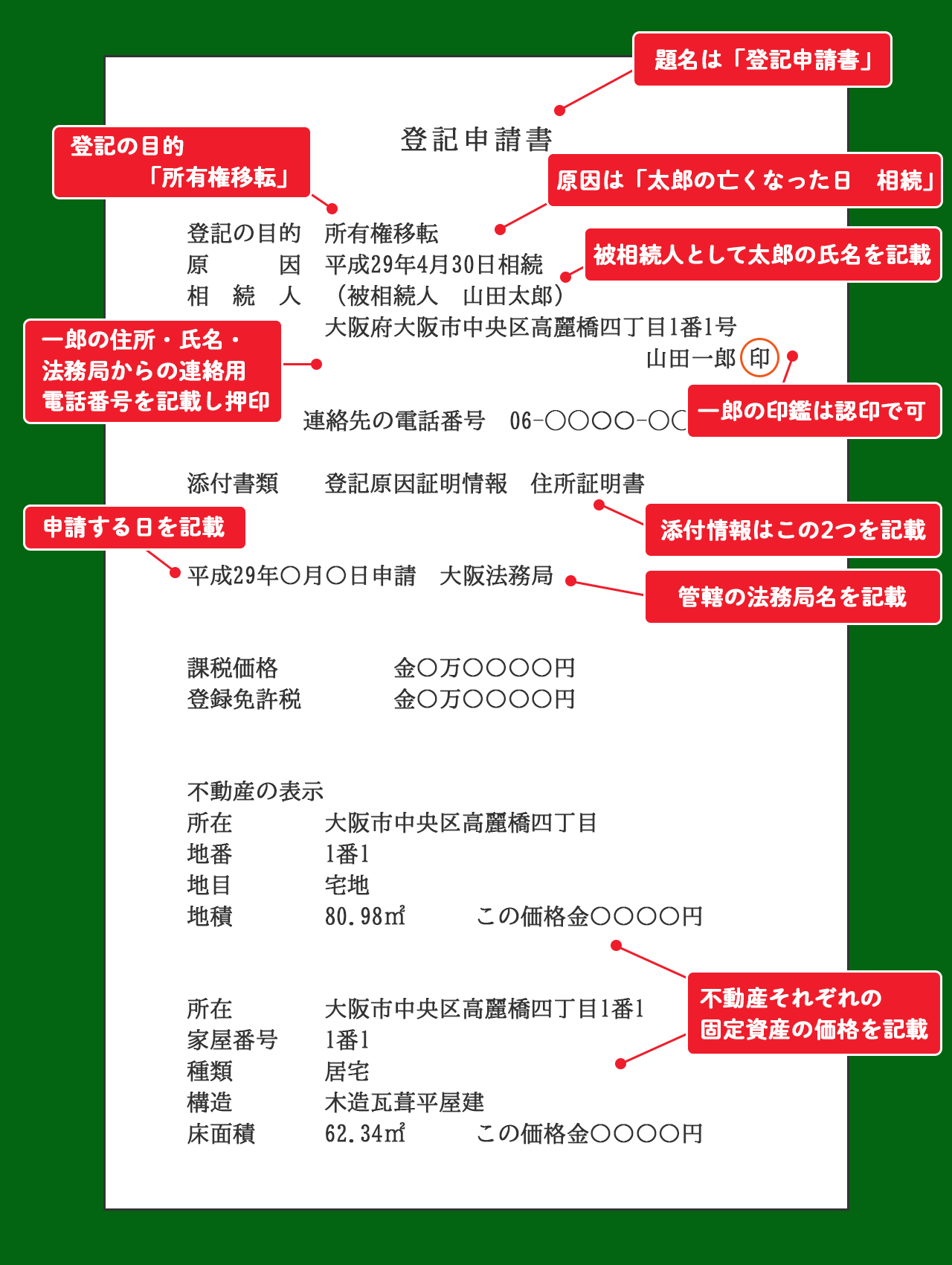

STEP⑥土地の名義変更

土地を相続する人が決まったら、名義を相続する人に変更します。この手続きを「相続登記」と言います。

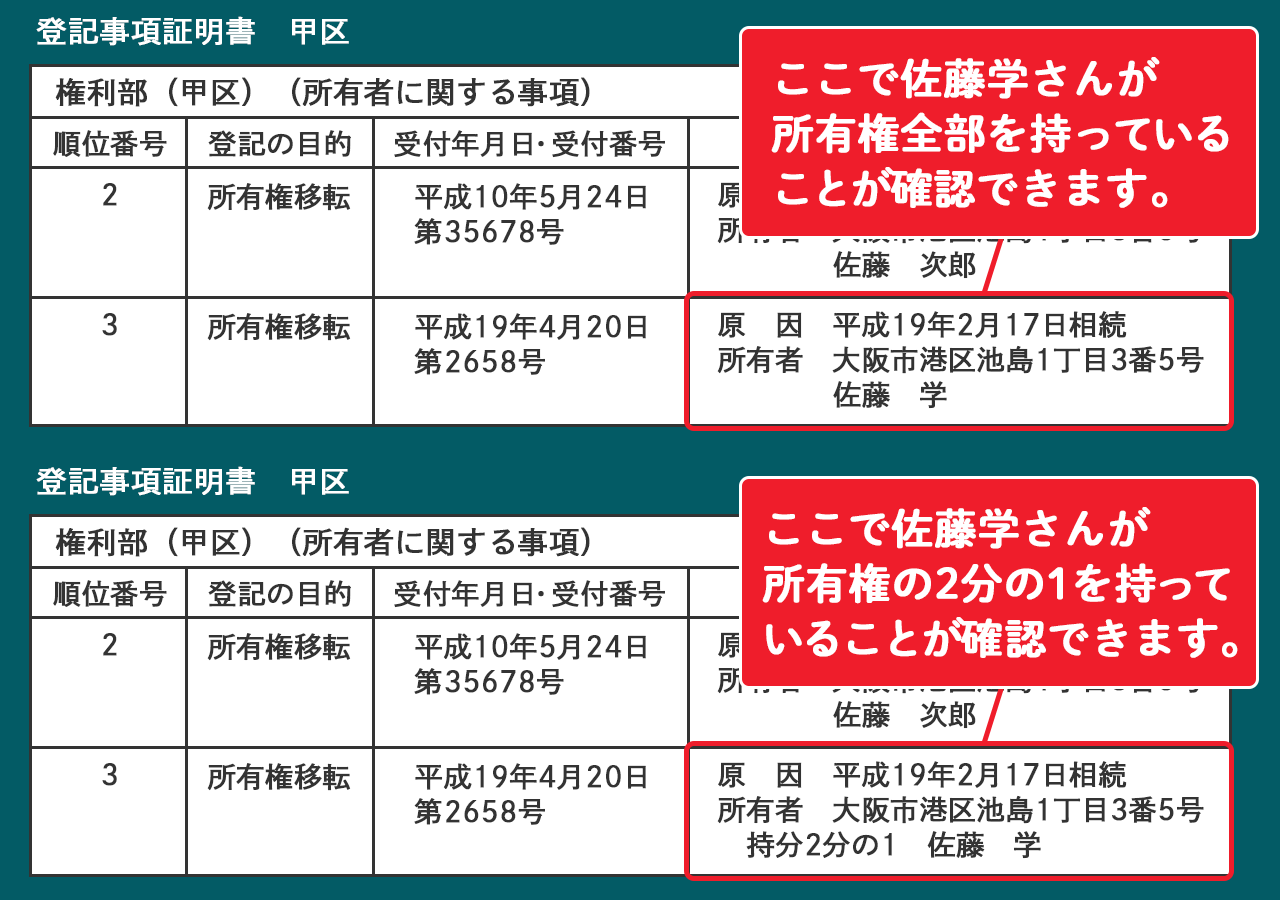

相続登記をする前に、土地の所有者が被相続人であるか改めて確認してください。被相続人が生前に売却していたり、共有していたりする可能性もあるからです。所有者は登記事項証明書で確認することができます。

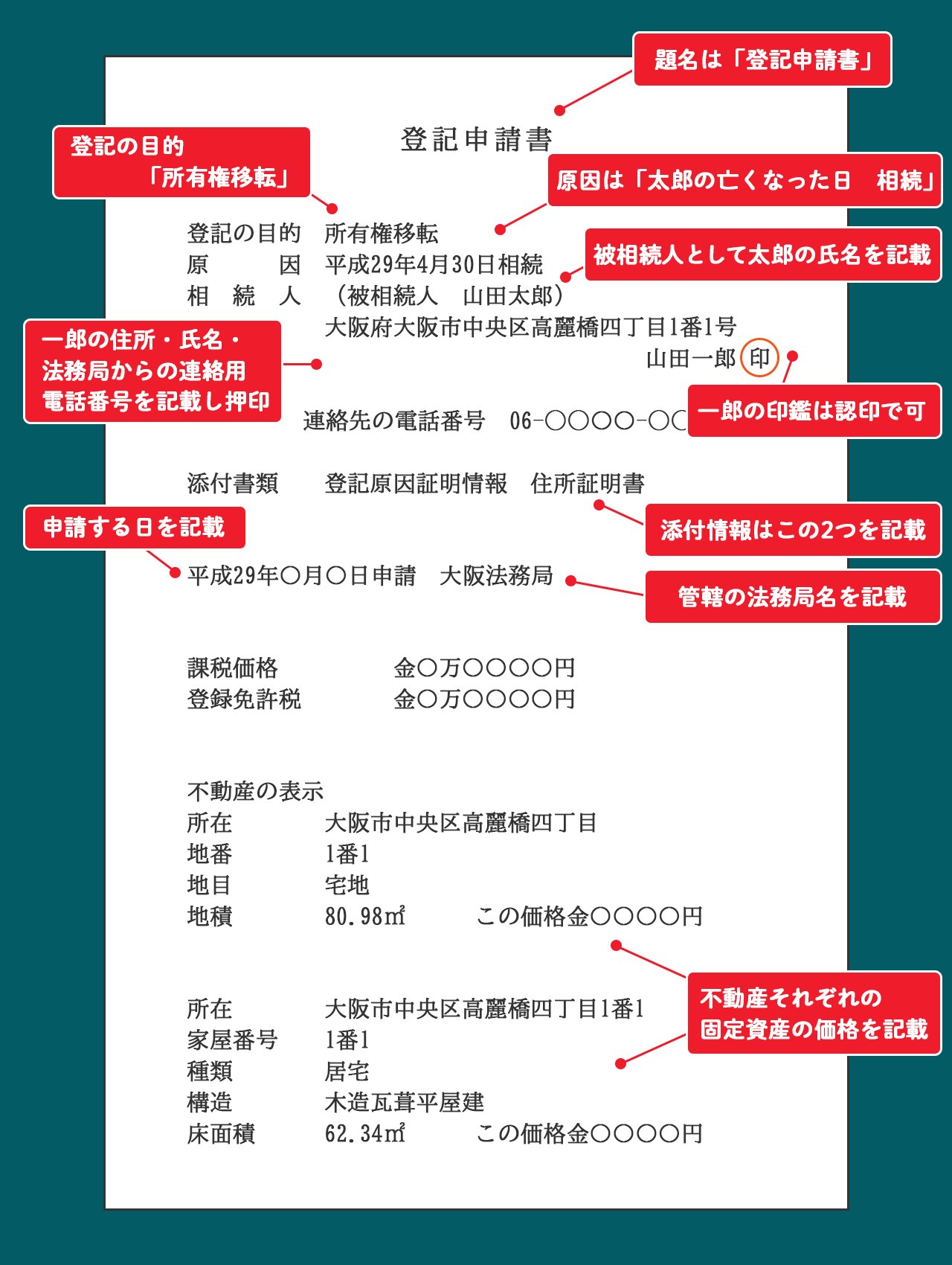

所有者が被相続人であると確認できたら、相続登記に必要な書類を収集しましょう。必要書類は相続の方法によって異なりますので、状況に応じて確認してください。

必要書類が集まったら、管轄の法務局に提出します。提出方法は「オンライン」「郵送」「窓口」がありますので、都合のいい方法で提出しましょう。

もし、書類などに不備があれば法務局から連絡が来ますので、指示に従ってください。

完了予定日までに連絡が来なければ、登記が無事に完了したということです。法務局で完了書類を受け取りましょう。

【遺産分割協議による相続の場合の必要書類】

遺産分割協議で相続分を決定した場合の必要書類です。

| 書類 | 有効期限 | 取得場所 | 取得費用 |

|---|---|---|---|

| ■登記原因証明情報 | |||

| 亡くなった人の出生から死亡までの連続した戸籍謄本 (除籍・改製原戸籍・原戸籍) |

なし | 亡くなった人の本籍地の市区町村役場 | 戸籍:1通/450円 除籍・改製原戸籍・原戸籍:1通/750円 |

| 亡くなった人の住民票の除票 (または戸籍の附票) |

なし | 亡くなった人の最後の住所地の市区町村役場(亡くなった人の本籍地の市区町村役場) | 1通/300円 |

| 相続人全員の戸籍謄本 | 亡くなった人の死亡した日以降に発行されたもの | 各相続人の本籍地の市区町村役場 | 1通/450円 |

| 相続関係説明図 | なし | 申請者が作成 | - |

| 遺産分割協議書 | なし | 相続人全員で作成 | - |

| 相続人全員の印鑑証明書 | なし | 各相続人の住所地の市区町村役場 | 1通/300円 |

| ■住所証明情報 | |||

| 不動産取得者の住民票 | 亡くなった人が死亡した日以降に発行されたもの | 不動産を取得する相続人の住所地の市区町村役場 | 1通/300円 |

| ■評価証明情報 | |||

| 対象不動産の固定資産評価証明書 | 相続登記申請を行う最新年度のもの | 都税事務所又は市区町村役場 | 管轄ごとに異なる |

| ■登記申請書類 | |||

| 相続登記申請書 | なし | 申請者が作成 | - |

| ■代理権限証明情報 | |||

| 委任状 | なし | 司法書士が作成 (司法書士に依頼する場合) |

- |

| ■書類作成に必要なもの | |||

| 対象不動産の登記簿謄本 | 最新の情報のもの | 法務局 | 1通/480~600円 (申請方法により異なる) |

| ■相続放棄した相続人がいるときに必要な書類 | |||

| 相続放棄申述受理証明書 | なし | 管轄家庭裁判所 | 1通/150円 |

【法定相続による相続の場合の必要書類】

法律に則って相続した場合の必要書類です。

| 書類 | 有効期限 | 取得場所 | 取得費用 |

|---|---|---|---|

| ■登記原因証明情報 | |||

| 亡くなった人の出生から死亡までの連続した戸籍謄本 (除籍・改製原戸籍・原戸籍) |

なし | 亡くなった人の本籍地の市区町村役場 | 戸籍:1通/450円 除籍・改製原戸籍・原戸籍:1通/750円 |

| 亡くなった人の住民票の除票 (または戸籍の附票) |

なし | 亡くなった人の最後の住所地の市区町村役場(亡くなった人の本籍地の市区町村役場) | 1通/300円 |

| 相続人全員の戸籍謄本 | 亡くなった人の死亡した日以降に発行されたもの | 各相続人の本籍地の市区町村役場 | 1通/450円 |

| 相続関係説明図 | なし | 申請者が作成 | - |

| ■住所証明情報 | |||

| 不動産取得者の住民票 | 亡くなった人が死亡した日以降に発行されたもの | 不動産を取得する相続人の住所地の市区町村役場 | 1通/300円 |

| ■評価証明情報 | |||

| 対象不動産の固定資産評価証明書 | 相続登記申請を行う最新年度のもの | 都税事務所又は市区町村役場 | 管轄ごとに異なる |

| ■登記申請書類 | |||

| 相続登記申請書 | なし | 申請者が作成 | - |

| ■代理権限証明情報 | |||

| 委任状 | なし | 司法書士が作成 (司法書士に依頼する場合) |

- |

| ■書類作成に必要なもの | |||

| 対象不動産の登記簿謄本 | 最新の情報のもの | 法務局 | 1通/480~600円 (申請方法により異なる) |

| ■相続放棄した相続人がいるときに必要な書類 | |||

| 相続放棄申述受理証明書 | なし | 管轄家庭裁判所 | 1通/150円 |

【遺言による相続の場合の必要書類】

遺言の内容に沿って相続した場合の必要書類です。

| 書類 | 有効期限 | 取得場所 | 取得費用 |

|---|---|---|---|

| ■登記原因証明情報 | |||

| 遺言 | なし(自筆証書・秘密証書の場合は検印済みのもの) | 亡くなった人の本籍地の市区町村役場 | - |

| 亡くなった人の住民票の除票 (または戸籍の附票) |

なし | 亡くなった人の最後の住所地の市区町村役場(亡くなった人の本籍地の市区町村役場) | 1通/300円 |

| 亡くなった人の戸籍謄本 | なし | 亡くなった人の本籍地の市区町村役場 | 1通/450円 |

| 不動産取得者の戸籍謄本 | 亡くなった人が死亡した日以降に発行されたもの | 不動産を取得する相続人の本籍地の市区町村役場 | 1通/450円 |

| ■住所証明情報 | |||

| 不動産取得者の住民票 | 亡くなった人が死亡した日以降に発行されたもの | 不動産を取得する相続人の住所地の市区町村役場 | 1通/300円 |

| ■評価証明情報 | |||

| 対象不動産の固定資産評価証明書 | 相続登記申請を行う最新年度のもの | 都税事務所又は市区町村役場 | 管轄ごとに異なる |

| ■登記申請書類 | |||

| 相続登記申請書 | なし | 申請者が作成 | - |

| ■代理権限証明情報 | |||

| 委任状 | なし | 司法書士が作成 (司法書士に依頼する場合) |

- |

| ■書類作成に必要なもの | |||

| 対象不動産の登記簿謄本 | 最新の情報のもの | 法務局 | 1通/480~600円 (申請方法により異なる) |

| ■相続放棄した相続人がいるときに必要な書類 | |||

| 相続放棄申述受理証明書 | なし | 管轄家庭裁判所 | 1通/150円 |

STEP⑦相続税の申告

遺産総額によっては相続税がかかります。相続税がかかる基準は、基礎控除【3,000万円+(600万円×法定相続人の数)】を超えるかどうかです。基礎控除内であれば、相続税はかかりません。

相続税がかかる場合には、相続が開始した日から10ヶ月以内に申告しなければいけません。この基準をすぎると、ペナルティが付くので、必ず期限内に行うようにしましょう。

以下の必要書類を収集し、申告書を作成して管轄の税務署へ提出します。

- ・被相続人の戸籍、除籍謄本、戸籍の附票

- ・被相続人の住民票の除票

- ・相続人全員の戸籍謄本、戸籍の附票

- ・相続人全員の住民票

- ・相続人全員の印鑑証明書

- ・相続人全員の身分証明書のコピー

- ・登記事項証明書

- ・固定資産税の評価証明書

- ・実測図

なお、相続税の申告は一般的な確定申告よりも複雑であり、自身で行うのは難しいため、税理士に依頼することをおすすめします。

【罰則が付く可能性有り!】土地を相続したら必ず相続登記をしよう

2022年現在、相続登記は義務ではなく、期限もありません。そのため、相続後、相続登記せず放置しても罰則はつきません。

しかし、2024年には相続登記が義務化されることが決定しました。相続登記義務化後は、相続後3年以内に相続登記をしなければならず、これを怠ると10万円以下の過料(罰金)が科されることとなります。

2024年までまだ時間があるからと放置していると、いざというときに迅速に手続きができず、困ってしまいます。

また、相続放棄せずに放置することは、過料がつく以外にも、

- ・新たな相続が発生し、相続人が増えてしまう

- ・相続人が認知症になりいざというときに相続登記ができなくなる

- ・不動産の売却ができない

などのリスクがあります。

そのため、土地を含め、不動産を相続したら、迅速に相続登記の手続きをしましょう。

相続登記の義務化や、放置するリスクについてはこちらを御覧ください。

相続した土地を売却する際の手続き

相続した土地を売却する際には、以下のような手続きが必要です。

- ①相続登記

- ②不動産業者に依頼

- ③土地の整備

- ④譲渡所得税の支払い

それぞれ詳しく見ていきましょう。

相続登記

土地を売却するには相続登記の手続きが必要ですので必ず相続登記の手続きをしてください。

現時点で、相続登記は義務ではないため、亡くなった方の名義のまま売却をすることは不可能ではありませんが、買い手からすると印象が悪いため、ほとんど買い手がつかなくなるのが現実です。

不動産業者に依頼

相続登記をしたら、不動産業者に依頼をしましょう。

不動産の買い手を自身で見つけるのは困難ですし、トラブルになる可能性があるので、不動産業者に依頼するのが通常です。

また、依頼した時点で手数料はかかりません。売買が成立して初めて「仲介手数料」などが発生します。

そのため、複数の不動産業者に査定してもらうのが良いでしょう。

なお、仲介手数料は上限が決まっており、多くの不動産業者が上限程度の手数料を採用しています。

仲介手数料の上限は以下のとおりです。

| 売買価格 | 仲介手数料 |

|---|---|

| 200万円以下 | 売買価格の5%+消費税(10%) |

| 200万円超、400万円以下 | 売買価格の4%+2万円+消費税(10%) |

| 400万円超 | 売買価格の3%+6万円+消費税(10%) |

土地の整備

土地が荒れていたり、古い家が建っていたりすると、買い手がつきにくくなります。

買い手がつきやすいよう、土地の整備や建物の取り壊しなどを行いましょう。雑草などはなるべく処理し、見栄えをよくしておくことが大切です。

ただし、解体には費用がかかります。解体費用の相場は木造建築の場合、坪単価3~5万円程度す。一般的な戸建て用の土地で30~40坪程度ですので、90~200万円程度かかると考えておきましょう。

また、建物を取り壊すと、土地の固定資産税軽減措置が受けられなくなるため、固定資産税が建物が建っていたときの6倍になるということも理解しておきましょう。

譲渡所得税の支払い

無事、土地の売買が成立したら、譲渡所得税を支払う必要があります。

譲渡所得税は、不動産を売却して江垂駅から、取得費や譲渡費を差し引いた金額に税率をかけて計算します。

土地の相続にかかる費用と税金

土地を相続した場合、以下のような費用・税金がかかります。

| 税金 | ||

|---|---|---|

| 相続税 | 期限 | 相続開始から10ヶ月以内 |

| 支払先 | 税務署 | |

| 登録免許税 | 期限 | 登記申請時に印紙にて納める |

| 支払先 | 国 ※印紙の購入は郵便局などで可能 |

|

| 費用 | ||

| 戸籍謄本などの書類取得費用 | 数千円~3万円程度 | |

| 司法書士への依頼費用 | 相場3万円~10万円程度 | |

| 税理士への依頼費用 | 相続財産の0.5~1%程度 | |

それぞれ詳しく見ていきましょう。

相続税

土地を含む、遺産の総額が基礎控除【3,000万円+(600万円×法定相続人の数)】を超える場合には、相続税を支払わなければいけません。例えば、遺産が【土地:5,000万円】【現金:1,000万円】で、相続人が3人の場合、基礎控除は4,800万円ですが、遺産総額は6,000万円となりますので、相続税が課税されます。

土地のような不動産の場合、金額が明確ではないため、相続税を算出するためにまずは評価額を算出します。

相続における土地・建物の評価額は以下のとおりです。

| 土地 | 路線価 |

| 建物 | 固定資産税評価額 |

具体的な評価額の算出は専門知識が必要なため、税理士や不動産鑑定士などの専門家に依頼するようにしましょう。

土地の評価額が算出できたら、相続税を研鑽します。相続税は、以下の手順で算出します。

- ①基礎控除額の算出【3,000万円+600万円×法定相続人の人数】

- ②課税対象額の算出【遺産総額-基礎控除額】

- ③相続税の算出【課税対象額×相続税率】

相続税率は、遺産総額によって異なります。また、土地の種別によっては「小規模宅地の特例」を活用することで、土地の評価額を減額することも可能です。

相続税の計算方法については、以下を御覧ください。

登録免許税

登録免許税とは、登記上の不動産の名義変更をする際に国に収める税金です。

相続における名義変更(相続登記)の場合の登録免許税は、不動産の固定資産税評価額の0.4%です。例えば、固定資産税評価額が1,000万円の場合、登録免許税は4万円となります。

登録免許税は、登記手続きをする際に、税額分の収入印紙を登記申請書に貼り付けることで納税します。収入印紙は郵便局や法務局などで購入可能です。

戸籍謄本などの書類取得費

相続登記の手続きに必要な、戸籍謄本などの書類には取得費がかかるものもあります。

土地の数や、戸籍の数によって総額は上下しますが、一つひとつの取得費用はおおよそ以下のとおりです。

- ・登記事項証明書:不動産1物件につき600円

- ・戸籍謄本類の発行手数料1通:500~700円程度

- ・印鑑登録証明書:500円程度

- ・郵便代:場所により異なる

司法書士への依頼費用

相続登記の手続きは、複雑ですし、手間も時間もかかるため、司法書士に依頼する方が多いかと思います。

相続登記を司法書士に依頼する場合、当然依頼費用がかかります。

司法書士に相続登記の手続きを依頼した場合の費用相場は、3~10万円です。

なお、グリーン司法書士法人では、相続登記の手続きを3万円~で承っております。初回のご相談やお見積りは無料ですので、お気軽にご相談ください。

税理士への依頼費用

相続税の申告はとても複雑で、専門知識を持たない一般の方が申告すると、本来であれば支払わなくても良い税金を支払ってしまう可能性があります。

そのため、相続税の申告が必要な場合には、ほとんどの方が税理士に依頼しています。

税理士への依頼費用は、遺産総額の0.5~1%程度です。

土地の相続税を減額する方法

相続税は、遺産総額によっては高額になるため、なるべく抑えたいですよね。

相続税には、いくつか相続税を減額できる控除や特例があります。

ここでは、相続税を減額できる特例・控除を解説します。

相続税の基礎控除

相続税には、誰でも受けられる基礎控除というものがあります。ここまでも何度か紹介しましたが、基礎控除額は【3,000万円+(600万円×法定相続人の人数)】です。

具体的には以下のとおりです。

- ・法定相続人1人:3,000万円+600万円×1=3,600万円

- ・法定相続人2人:3,000万円+600万円×2=4,200万円

- ・法定相続人3人:3,000万円+600万円×3=4,800万円

つまり、最低でも遺産総額3,600万円までは相続税がかからないということです。

それ以上の場合も、基礎控除を差し引いた額に税率をかけることとなります。

相続税の配偶者控除

被相続人の配偶者が相続する場合には、配偶者控除が利用できます。

配偶者控除は、以下のうち大きほうが適用されます。

- ・1億6,000万円

- ・法定相続分(遺産総額の1/2)

配偶者は相続額1億6,000万円以内までは相続税はかかりません。また、1億6,000万円を超えても、法定相続分以内であれば相続税がかかりません。

つまり、極端な話、遺産総額が100億円で、配偶者が法定相続分(遺産の1/2)である50億円を相続しても相続税はかからないということです。

この控除があるため、配偶者に相続税が課税されることは非常に稀です。

小規模宅地の特例

小規模宅地の特例とは、被相続人が所有している自宅・賃貸アパートや貸駐車場などの収益物件・事業所などの土地の評価額を減額し、税額を減額させる特例です。

特例の対象となる土地は、以下の4つです。

- ・特定居住用宅地等(亡くなった被相続人の自宅)

- ・貸付事業用宅地等(賃貸アパートや貸駐車場など収益物件)

- ・特定事業用宅地等(被相続人の事業用地)

- ・特定同族会社事業用宅地等(亡くなった人が自身の経営する同族会社に貸していた土地)

- ※同族会社とは、被相続人とその親族の持株割合が50%を超える会社です。

それぞれ、特例で減額させる割合と上限は以下のとおりです。

| 用途 | 区分 | 限度面積 | 減額割合 |

|---|---|---|---|

| 自宅 | 特定居住用宅地等 | 330㎡ | 80% |

| 収益物件 | 貸付事業用宅地等 | 200㎡ | 50% |

| 事業用地 | 特定事業用宅地等 (特定同族会社事業用宅地等) |

400㎡ | 80% |

土地の総面積が限度面積よりも広い場合、限度面積の部分のみが減額されます。

小規模宅地の特例で減額できるのは土地だけであり、建物には適用されないので注意してください。

空き家の特例

空き家の特例を活用すれば、被相続人が亡くなったことにより、空き家になった住宅を相続した、その住宅を売却した場合、その売却益から3,000万円を控除することができます。

相続税ではなく譲渡所得税を節税する方法ですが、不要になった空き家を相続したとしても税金を最低限に抑えることができます。

空き家の特例には、以下の適用条件をすべて満たすあります。

- ・家屋と土地の両方を相続していること

- ・売却価格が1億円以下であること

- ・相続開始から3年を経過する年の12月31日まで、かつ、平成31(2019)年12月31日までに売却すること

- ・家屋は以下の要件を満たさなくてはならない

- ・昭和56年5月31日以前に建築された

- ・区分所有建物登記がされている建物(マンションなど)でない

- ・相続の直前において被相続人が1人で住んでいた

- ・相続してから売却するまで居住、貸付、事業に使用されていない

- ・現行の耐震基準に適合するリフォームが行われている

売却時の取得費加算の特例

相続した不動産を、相続から3年10ヶ月以内に売却した場合、相続時にかかった相続税の一定額を取得費に加算することができる特例です。

譲渡所得税は【(売却代金-取得費-手数料)×税率】で算出しますので、取得費が大きくなればなるほど、税額を抑えることができます。

こちらも相続税の節税にはなりませんが、売却時の譲渡所得税を減額することができますので、結果的に支払う税金を抑えることができます。

取得費加算の特例が適用される条件は以下のとおりです。

- ・相続または遺贈によって取得した財産であること

- ・相続時に相続税が課されていて納税していること

- ・相続開始日の翌日から3年10ヶ月以内に売却していること

配偶者居住権の活用

配偶者居住権とは配偶者が、被相続人と暮らしていた家に「住む権利」です。被相続人と一緒に暮らしていた配偶者は、自宅そのものを相続しなくても、「住む権利」だけを相続することが可能です。

住宅の自体は、子供に相続させて、配偶者は居住権だけを相続することで節税することが可能です。

例えば、6,000万円の住宅の、住宅そのものを4,000万円として子供が、居住権を2,000万円として配偶者が相続すれば、配偶者は配偶者控除で相続税はかかりませんし、住宅を相続した子供は2,000万円分相続税が減額するので、節税に繋がります。

なお、配偶者居住権は配偶者が亡くなったときに消滅します。

土地の相続で不安があれば司法書士に依頼しよう

土地の相続で、土地を分筆が必要だったり、相続登記の手続きをしたりと、複雑です。

戸籍謄本の収集だけでも非常に時間がかかってしまいます。

手続きをすすめる上で不安があれば、司法書士に相談しましょう。

手続きにあたって必要な書類の収集から、書類の提出まですべて任せることが可能です。

グリーン司法書士法人は、初回相談無料です。ご状況に合わせた、適切なプランを提案させていただきますので、ぜひご相談ください。

合わせて読みたい記事

一人で悩まないで!まずは無料相談!

0120-151-305

9:00-20:00[土日祝/10:00-17:00]グリーン司法書士法人運営

相続の相談件数は業界でもトップクラスの年間1800件のグリーン司法書士法人 の代表司法書士。

一般の方向けのセミナーの講師や、司法書士や税理士等専門家向けのセミナー講師も多数手がける。オーダーメイドの家族信託を使った生前対策や、不動産・法人を活用した生前対策が得意である。

- 【保有資格】司法書士/行政書士/家族信託専門士/M&Aシニアエキスパート

- 【関連書籍】「世界一やさしい家族信託」 著者/「はじめての相続」 監修

- 全国司法書士法人連絡協議会 理事