農地を相続する方法|農地の相続を望まない場合の選択肢

山田 愼一

相続の相談件数は業界でもトップクラスの年間1800件のグリーン司法書士法人の代表司法書士。

保有資格:司法書士/行政書士/家族信託専門士/M&Aシニアエキスパート

農地の相続手続きを行う際には、事前にしっかり検討する必要があります。

なぜかというと、農地には法律で様々な制限が課せられているので、相続後に負担になるから「やっぱり別の相続人に譲りたい」と思っても簡単に変更できない可能性があるからです。

また、相続人以外に対しては売却どころか贈与すらも簡単に行えず困るケースもよくあります。

このような理由から、農地を相続する場合は、事前にしっかり検討することをおすすめいたします。

そして相続人が都市部でサラリーマンなどをして働いている非農家の場合、農地を処分することも検討するかと思います。

しかし、農地は通常の土地と異なり農業保護政策との関係で、処分するのに特殊な法規制がかかってくるので注意しましょう!

目次 [ 閉じる ]

農地相続のメリット・デメリット

| メリット | デメリット | ||

|---|---|---|---|

| メリット |

|

デメリット |

|

農地を相続するかしないかは、メリット・デメリットを踏まえて、しっかり検討することが大切です。

ではこれより「農地を相続する方法」と「農地の相続を望まない場合の対処方法」についてお話ししていきます。

所有する不動産が空き家になり、利益も収益も生まず、税金だけがかかる状態になっている場合に造語として「負動産」と言われます。

少子高齢化や人口減少が加速している日本では、負動産が増加してきており、年々深刻な問題となってきているのです。

借り手が見つからなかったり、売却が困難だったりすると空き家となってしまいます。

所有している限り、利用価値や財産的価値がなくても、固定資産税を払い続ける必要があり、場合によっては管理費や修繕積立金がかかることもあります。

早めに対策をする必要があるので、まずは専門家に相談されることをおすすめします。

無料相談!時間制限なし!

- 0120-151-305

<平日>9:00-20:00 <土日祝>10:00-17:00

グリーン司法書士法人運営 - 電話でお問い合わせ

<平日>9:00-20:00 <土日祝>10:00-17:00

グリーン司法書士法人運営 - メールでお問い合わせ

- 相続の専門家にお気軽にご相談ください!

遺産相続ガイドブック・贈与契約書ひな形の無料ダウンロードは一番下!

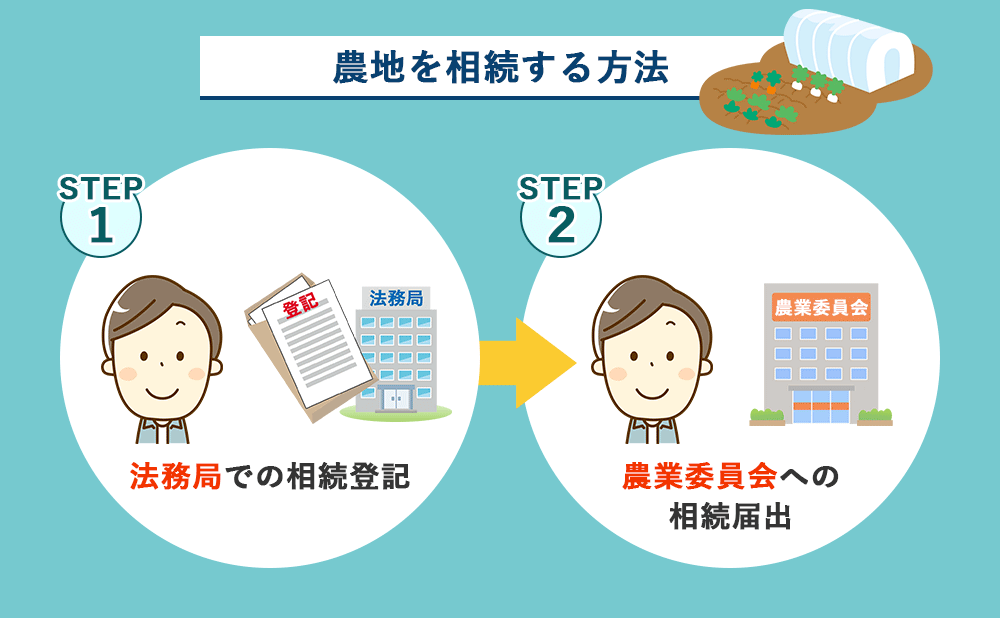

農地を相続する方法について

まずは農地を相続する場合についてお話ししていきます。

農地を相続したら「法務局での相続登記」と「農業委員会への相続届出」の2つの手続きを行います。「農業委員会への相続届出」には期限があり「相続を知った時から10か月以内」となっているので早めに手続きしておきましょう。

流れとしては「法務局での相続登記」を行ってから、「農業委員会への相続届出」となります。

農地の相続を法務局で登記する方法

農地の相続登記(名義変更)は、農地のエリアを管轄している法務局で行いましょう。

登記申請書に必要書類を沿えて提出すると、名義の書き換えを行ってくれます。必要書類を下記に記載するのでご参考にしてください。

| 必要書類 | 取得先 | 費用 |

|---|---|---|

| 登記申請書 | 自分で作成するか、司法書士へ依頼する | 司法書士に依頼する場合は3~8万円ほど |

| 被相続人(相続される人、相続の開始にあたっては亡くなった人)の戸籍附票 | 本籍地の市区町村役場 | 300円/1通 |

| 被相続人の出生から死亡までの戸籍謄本 | 450~750円/1通 | |

| 相続人全員の戸籍謄本 | 450円/1通 | |

| 相続人全員の印鑑証明書 | 住所地の市区町村役場 | 300円/1通 |

| 農地を相続する相続人の住民票 | 300円/1通 | |

| 農地の固定資産評価証明書 | 農地所在の市区町村役場 | 300円程度/1通 |

| 遺産分割協議書 | 自分で作成するか、司法書士へ依頼する | 司法書士に依頼する場合は3~8万円ほど |

| 必要書類 |

|---|

| 登記申請書 取得先:自分で作成するか、司法書士へ依頼する 費用:司法書士に依頼する場合は3~8万円ほど |

| 被相続人の戸籍附票 取得先:本籍地の市区町村役場 費用:300円/1通 |

| 被相続人の出生から死亡までの戸籍謄本 取得先:本籍地の市区町村役場 費用:450~750円/1通 |

| 相続人全員の戸籍謄本 取得先:本籍地の市区町村役場 費用:450円/1通 |

| 相続人全員の印鑑証明書 取得先:住所地の市区町村役場 費用:300円/1通 |

| 農地を相続する相続人の住民票 取得先:住所地の市区町村役場 費用:300円/1通 |

| 農地の固定資産評価証明書 取得先:農地所在の市区町村役場 費用:300円程度/1通 |

| 遺産分割協議書 取得先:自分で作成するか、司法書士へ依頼する 費用:司法書士に依頼する場合は3~8万円ほど |

上記の必要書類は、遺産分割協議により相続登記を行う場合のものなので、遺言により相続する場合は遺言書が必要になるのでご注意ください。

なお、遺言により農地を引き継ぐ場合は、先に農業委員会の許可を取らなければ相続登記できない場合もあるので併せてご注意ください。

また、農地の相続登記手続きには、固定資産税評価額の0.4%に相当する登録免許税がかかります。

戸籍の収集や登記申請書の作成をご自分で行うと負担になる場合もあり、専門家である司法書士にご依頼いただくと手間が省けるので、一度ご検討ください。無料相談を行っておりますので、まずはお気軽にお問い合わせください。

農地の相続も、基本的には自宅などの相続登記(名義変更)と、方法は同じです。

詳しい手続き方法は下記ページで説明していますのでご参考にしてください。

農地の相続を農業委員会へ届出する方法

農地の相続登記が無事終わったら、次は市町村の「農業委員会」へ届出を行いましょう。(農地法第3条の3第1項)

農業委員会への届出は相続開始を知ってから10か月以内に行わなければならず、期限を過ぎてしまうと「10万円以下の過料」という制裁が加えられる場合もあるので、早めに行いましょう。

農業委員会は市町村に1つずつ設置されている地域が多いですが、中には複数存在する自治体や存在しない自治体もあるので管轄の農業委員会が不明な場合は、役所に問い合わせすれば教えてくれます。

届出の際には以下の2つの書類が必要なので用意しましょう。

| 必要書類 | 取得先 | 費用 |

|---|---|---|

| 農地法の規定による届出書 | 管轄の農業委員会 | 無料 |

| 相続登記後の登記事項証明書 | 法務局 | 600円/1通 |

農地の相続税の計算方法

農地を相続したら相続税がかかる可能性があるので、いくら相続税がかかるのか確認しておきましょう。

ただし、農地を含む遺産総額が3,000万円以下の場合は相続税がかかる可能性がないため、相続税の計算を行う必要もなく、税務署への申告や納税も不要となります。

遺産総額が3,000万円以上の場合は相続税がかかりますので、相続税がいくらかかるのか確認してみましょう。相続税の計算方法を説明しますのでご参考にしてください。

農地の相続税の計算手順

相続税は相続財産全体にかかるものなので、最初に全体にかかる相続税を算出してから各相続人に割り振って計算していきます。

具体的な計算手順は以下の通りです。

- 1) 遺産総額を把握する

- 2) 相続税の基礎控除額を差し引く

- 3) 法定相続分にもとづいて相続税額を計算し、合算する

- 4) 相続税の総額をそれぞれの相続人の現実の相続分にもとづいて割り振る

- 5) 控除などを適用する

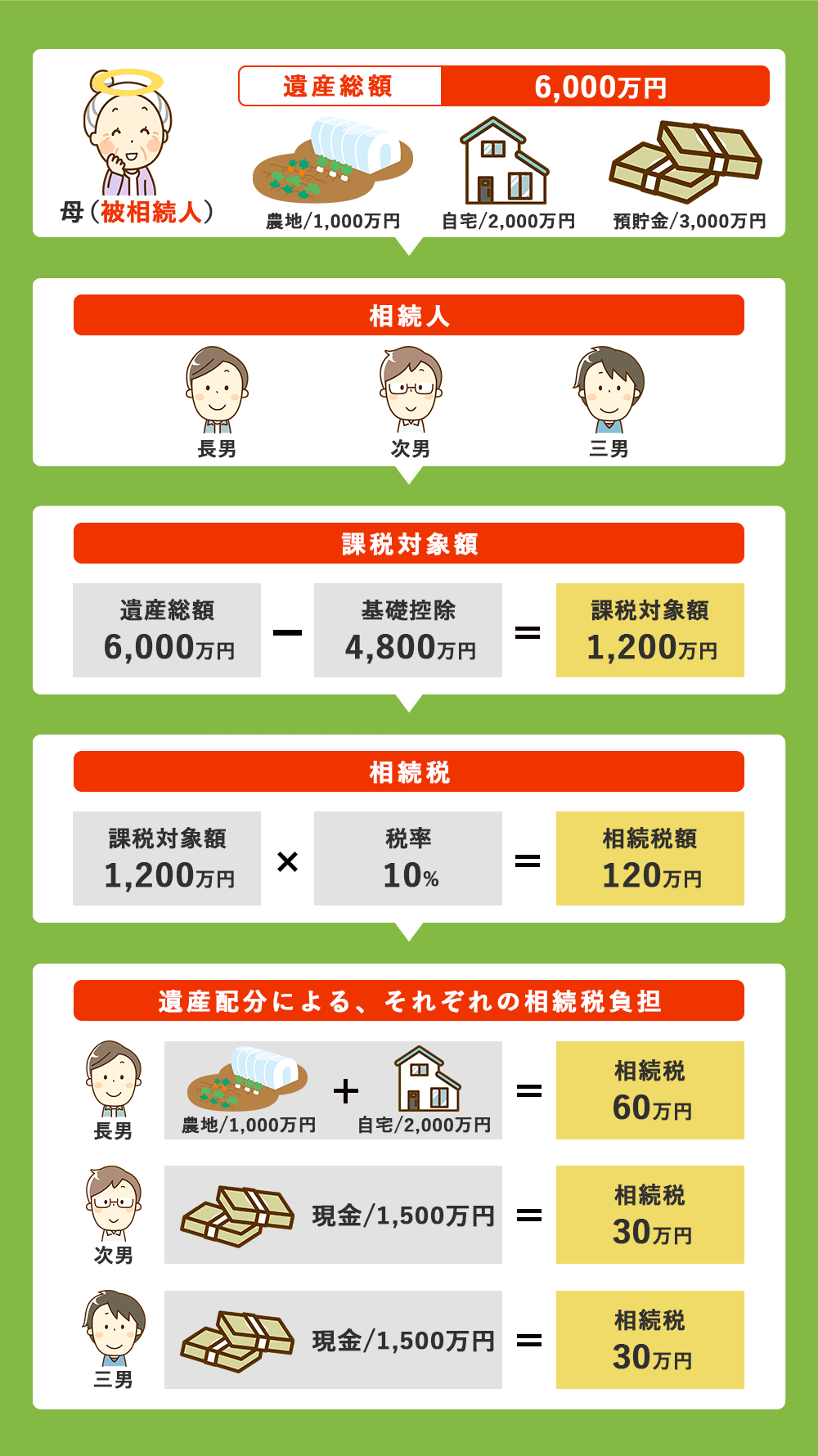

農地の相続税計算の具体例

では具体的な例を使って説明したいと思います。

たとえば亡くなった母の遺産として農地が1,000万円、自宅が2,000万円、預貯金が3,000万円あり、合計6,000万円の遺産がある場合で考えてみましょう。

相続人は3人の子どもで、長男が1,000万円の農地と2,000万円の自宅を相続します。

| 相続財産 | 相続財産額 |

|---|---|

| 農地 | 1,000万円 |

| 自宅 | 2,000万円 |

| 預貯金 | 3,000万円 |

| 合計 | 6,000万円 |

①遺産総額は6,000万円です。

②相続税の基礎控除は4,800万円(3000+600×相続人数)なので、課税対象となる額は12,00万円です。

③基礎控除後の法定相続分は各400万円分(1200万円÷3)ですが、400万円にかかる相続税の税率は10%となるので1人あたり40万円となり、3人分を合計して120万円となります。

④長男は1,000万円の農地と2,000万円の自宅の合計3,000万円を相続するので、全体の2分の1を相続します。120万円×2分の1=60万円の相続税を負担する結果になります。他の兄弟はそれぞれ30万円の相続税を負担します。

農地の評価方法

農地の相続税を計算する際には、農地の評価をしなければいけません。

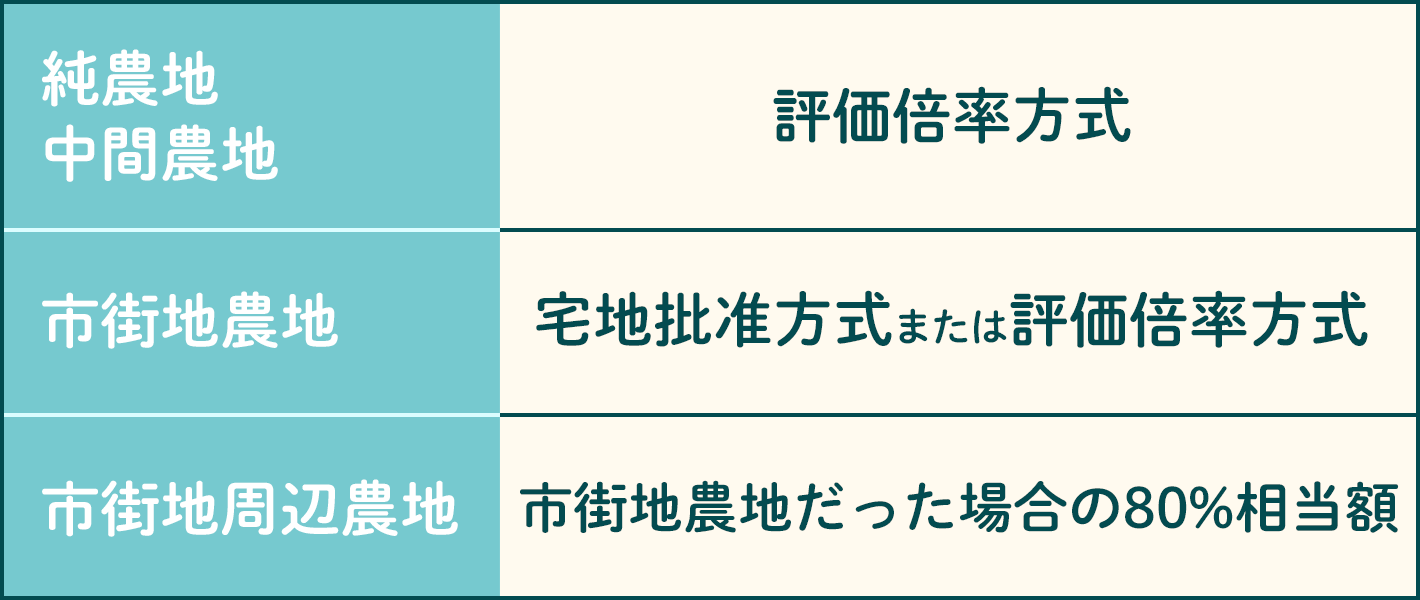

農地の評価方法は農地の種類によって異なり、農地は以下の4種類に分類されます。

純農地

農業地区域内の農地や、第1種農地や甲種農地に該当するもの

中間農地

第2種農地や、それに準ずる農地

市街地周辺農地

第3種農地や、それに準ずる農地

市街地農地

転用許可を受けた農地、市街化区域内にある農地、転用許可を要しない農地として都道府県知事の許可を受けた農地

純農地や中間農地の場合には「評価倍率方式」を適用するので、固定資産税額に一定の割合をかけ算して評価額を算出します。

市街地周辺農地の場合、「その農地が市街地農地だった場合の80%相当額」を評価額とします。

市街地農地の場合には「宅地批准方式または評価倍率方式」で算出します。

宅地批准方式とは「その農地が宅地だった場合の評価額から造成費を差し引いた金額」です。

市街地周辺農地や市街地農地の場合、相続税申告の際に「市街地農地等の評価証明書」が必要となります。

各地の評価倍率は、下記の国税庁の「評価倍率表」を使って確認できるのでご参考にしてください。

財産評価基準書/路線価図・評価倍率表農地の相続税評価は宅地以上に複雑で専門知識が必要となるので、自分で計算すると誤ってしまう可能性があります。必ず税理士に依頼しましょう。

農地の相続税の納税猶予について

農地を相続した方が引き続き農業を行う場合、「相続税の納税猶予」を適用できる可能性があります。

相続税の納税猶予を受けたら、当面相続税を支払う必要はなくなります。その後、相続人が死亡したら猶予されていた相続税は免除されるので、農家が農地を相続するならぜひ適用を検討してみましょう。

では、農地の相続税の納税猶予の要件を説明いたします。

農地の相続税の納税猶予の要件

被相続人の要件

以下の条件のいずれかを満たしている必要があります。

- 死亡日まで農家を営んでいた

- 死亡日まで営農困難時貸付や特定貸付を行っていた

- 生前に農地の一括贈与を行った

農業相続人の要件

以下の条件のいずれかを満たしている必要があります。

- 上記被相続人の相続人であること

- 相続税の申告期限までの間に農業を引き継いでその後も継続する

- 農地を生前に一括贈与されて贈与税の納税猶予の特例を適用していた

- 相続税の申告期限までに特定賃貸を行った場合など

農地の要件

被相続人が農業をしていた、または特定貸付を行っていた農地で、以下の条件のいずれかに該当する場合です。

- 相続税の申告期限までに遺産分割が終了している農地

- 贈与税の納税猶予の特例が適用されていた農地

- 相続があった年に被相続人から生前一括贈与されていた農地

納税が猶予される税額

納税猶予の特例を適用すると「農業投資価格で評価した価額」を基準に相続税が計算され、農業投資価額は元の評価額より大幅に低くなるので相続税額を大きく下げることができます。

- ①通常の評価額による相続税額を計算(A)

- ②農業相続人が相続する特例農地などを農業投資価格で評価した場合の相続税額を計算(B)

- ③(A)と(B)の差額が猶予される税額

農業投資価格は、恒久的に農業に使用されることを前提に売買が成立する価格として国税局が定めており、通常の宅地評価額よりも低い価格が設定されています。

農地の相続税の納税猶予を受けるための手続

農地の相続税の納税猶予を受けるためには、以下の手続を行う必要があります。

1)相続税の申告手続

相続税の申告期限内(一般的に被相続人が亡くなってから10ヶ月以内)に相続税の申告書と一定の添付書類を税務署に提出します。

また、納税猶予の税額と利子税額に見合う担保を提供する必要があります。

2)納税猶予期間中の継続届出

農地の相続税の納税が猶予されている間は、申告期限から3年ごとに継続届出を提出する必要があります。

納税猶予の注意点

農地の相続税の納税猶予を受けた場合、相続人が亡くなるまでそのまま農業を続けていれば相続税が免除されます。

しかし、途中で宅地などに転用すると特例の適用が打ち切られてしまい、猶予されていた相続税と利子税がかかってきてしまいます。

将来転用を考えているのなら、この制度は適用しない方が無難と言えます。

農業をしない人の農地相続

「実家が農業を営んでいるが、農業を継ぐ気はない。」

現代において、このように考える方は少なくないでしょう。また、東京や大阪などの都市に住みサラリーマンをされている方が、実家の農地を耕すことは物理的に難しいでしょう。

そして冒頭でも説明したとおり、農地は一度相続してしまうと手放したいと思っても簡単に手放せない場合があるので、相続する権利があったとしても慎重に判断する必要があります。

本章では農地の相続を望まない場合、知っておくべき選択肢について説明したいと思います。

農地のまま売却

1つ目は農地を売却する選択肢です。

手続きとしては一度、相続登記(名義変更)をしてから、売却する流れになります。ただし原則として、農地は一定の要件を満たした農家にしか売れないので、買い手を見つけるのは簡単ではありません。また、自分たちで勝手に売買することはできず、農業委員会の許可をはじめとした複雑な手続きが必要となります。

確実に売却できるかどうかについて、しっかりと調査してから売却するか判断しましょう。

農地以外の用途に転用

2つ目は農地以外に転用する選択肢です。

「土地の種目を農地から宅地へ」変更することを農地の転用と言い、住宅地として売買したり、農業以外に活用できるようにするものです。市街化区域の第2種農地や第3種農地は宅地に転用できるので、宅地にしてからさまざまな方法で活用したり売却したりすると良いでしょう。

宅地であれば、土地上に建物を建てて賃貸もできますし、宅地として売却すれば買い受け人も探しやすく高値で売れるでしょう。都市部なら駐車場などにして賃貸収入を得る活用方法も考えられます。

転用には農業委員会の許可が必要ですが、一回許可をもらったら農地のまま処分するよりずいぶん活用が楽になります。

ただし、農地の場所や地域により条件を満たさない場合、転用することは非常に困難になるため、転用できるかどうかについて、しっかりと調査してから判断することをおすすめします。

農地を相続放棄

売却できない、利用できないとなれば、3つ目に検討するのが「相続放棄」という選択肢です。

しかし、相続放棄すれば農地の相続からは逃れられますが、農地だけではなく、その他の財産もすべて相続できなくなってしまいます。

したがって他に価値のある遺産(自宅や預貯金など)があるならば、現実的には相続放棄できないケースもあるのでご注意ください。

また相続放棄できるのは基本的に「相続開始を知ってから3か月以内」という期限が定められています。農地を相続しようか迷っている間に相続放棄の期限が過ぎてしまうケースもあるので、相続放棄手続きをするなら急ぎましょう。

判断が難しい場合や期限が差し迫っている場合は、司法書士がアドバイスいたしますので、お気軽にご相談ください。

相続放棄について詳しく知りたい場合は、下記ページをご参考にしてください。またグリーン司法書士法人運営の相続放棄専門サイトもございます。

相続放棄について相続放棄のお手続き費用に関しましては、【クレジットカード払い】が可能です!

なぜなら、相続放棄手続きは定められた期間内に行う必要があるので、素早く手続きを行わなければならないからです。

最低限の管理のもと放置

農地を相続したくないけれど相続放棄はしたくないし、転用の条件も満たさない、かといって農地のまま売却するのも難しい状況ならば、4つ目の相続して「最低限の管理のみ行い放置する」という選択肢しかありません。

ただし最低限の管理は必要です。近隣に迷惑をかけないよう、雑草が伸びすぎたら除去なども必要ですし害虫などにも注意してください。特に農地上に納屋等の建物が建っていると環境悪化や倒壊、犯罪に使われるなどの危険が生じる可能性があるので、取り壊した方が良いので確認しましょう。

また、活用しなくても農地を所有し続けている限りは固定資産税がかかり続けます。

放置される場合、相続登記もしない方がおられますが、それはおすすめしません。

後々あなたが死亡して再度の相続が起こったときに、お子様やお孫さん達が困る事になります。相続登記だけはきちんとしておいてあげてください。

農地を相続放棄する場合について

農地の相続を望まない場合の選択肢の中でも、農地の相続放棄について詳しくお話ししていきたいと思います。

農地を相続放棄する際に知っておいた方が良いことや、注意点について説明いたします。

農地だけを相続放棄することはできません

相続放棄とは、すべての相続財産が対象となる制度なので、相続放棄すると相続財産すべてに対して権利を手放すことになります。

なので、農地だけを相続放棄して、他の財産を相続するということはできません。

農地の所有権を相続放棄しても管理義務はあるので注意しましょう

相続人には対象の不動産に対して法律で管理義務が定められています。

なので、農地の所有権を相続放棄した場合でも、新たな相続人が管理できる状況になるまで管理義務は継続されるのです。

管理義務継続中に対象の不動産が損害賠償請求の対象となった場合は責任を負う可能性があるので注意しましょう。

そして、管理義務なので登記上の名義変更や売却などは行えません。

農地を相続放棄した後の管理義務について

農地を相続放棄した後の管理義務について、次の相続人が決まっている場合と誰も相続する人がいない場合について説明いたします。

農地相続放棄後に次の相続人がいる場合

相続には順位があり、相続人が相続放棄すると次の相続人に権利が移動します。そして相続の順位は「配偶者」>「子」>「両親」>「兄弟姉妹」の順です。

農地を相続放棄後に次の相続人がいる場合は、次の相続人が管理できる状況になるまで管理義務が継続します。

農地相続放棄後に相続人が誰もいない場合

相続順位の最下位の相続人まで、すべての相続人が相続放棄をして、農地を相続する人が誰もいなくなった場合には、代わりに管理する人が決まるまでの間、最後に相続放棄した元相続人が管理義務を負うことになります。

そうなった場合は最終的に、相続人のいない財産として国庫に帰属することになり、家庭裁判所に選出された相続財産管理人によって管理されます。

しかし、国庫に帰属する手続きには一般的に1年以上かかるので、その間は元相続人に相続財産管理人に対する費用の支払い義務が発生します。

まとめ

農地の相続は一般の宅地相続とは違うので、農家でない方にとっては負担が重くなるものです。できれば生前から相続税の問題、相続後の活用や処分の方法を検討されることをおすすめします。

農業を営むことを前提に農地を相続する場合は、納税猶予の特例を活用してみましょう!

また農地を相続したら必ず「相続登記」と「農業委員会への届出」が必要なので忘れずに行いましょう。

登記が手間となる場合や、登記の方法が分からない場合は、司法書士が代行いたしますのでご相談ください。大阪相続相談所は農地の相続に詳しい税理士とも提携しておりますので、税金関係についてお悩みの方もお気軽にお問い合わせください。

合わせて読みたい記事

一人で悩まないで!まずは無料相談!

0120-151-305

9:00-20:00[土日祝/10:00-17:00]グリーン司法書士法人運営

相続の相談件数は業界でもトップクラスの年間1800件のグリーン司法書士法人 の代表司法書士。

一般の方向けのセミナーの講師や、司法書士や税理士等専門家向けのセミナー講師も多数手がける。オーダーメイドの家族信託を使った生前対策や、不動産・法人を活用した生前対策が得意である。

- 【保有資格】司法書士/行政書士/家族信託専門士/M&Aシニアエキスパート

- 【関連書籍】「世界一やさしい家族信託」 著者/「はじめての相続」 監修

- 全国司法書士法人連絡協議会 理事